Wie Negativzinsen unsere Wirtschaft zerstören – eine Erklärung des Zinsphänomens

6. September 2019 – von Thorsten Polleit

Einleitung

Thorsten Polleit

Jeder kennt ihn, alle sprechen über ihn: den Zins. Was aber ist eigentlich der Zins? Die Zinstheorie ist in der Volkswirtschaftslehre ein Zankapfel. Es gibt eine ganze Reihe miteinander konkurrierender, sich teilweise widersprechender Zinstheorien: die Produktivitätstheorie des Zinses, die Abstinenztheorie des Zinses, die Ausbeutungstheorie des Zinses, die Liquiditätstheorie des Zinses, die Zeitpräferenztheorie des Zinses und andere mehr.

Die Frage nach der „richtigen Zinstheorie“ – die mal weniger, mal mehr Interesse auf sich zieht – hat in jüngster Zeit wieder besonders große Aufmerksamkeit gefunden. Denn einige Ökonomen behaupten nun, der „neue natürliche Zins“ sei negativ. Sie sagen, es werde weltweit zu viel gespart im Vergleich zu den Investitionsvorhaben – auch wegen der Überalterung der Bevölkerung –, und das ließe den gleichgewichtigen Zins unter die Nulllinie fallen.

Weil aber die Marktzinsen nicht von allein, gewissermaßen aus „freien Stücken“, unter die Nulllinie fallen (können), müssten die Zentralbanken nachhelfen: Sie sollen, so die Empfehlung der Ökonomen, die Marktzinsen unter die Nulllinie und auf den neuen gleichgewichtigen Negativzins drücken (durch Zinssenkungen und/oder Aufkäufe von Schuldpapieren der Staaten) und dadurch Wachstum und Beschäftigung befördern.

Doch halt: Ein Marktzins, der sich durch das freiwillige Angebot der Sparer und die freiwillige Nachfrage der Investoren bildet, soll nicht in der Lage sein, ein volkswirtschaftlich gewünschtes Ergebnis, ein Gleichgewicht, hervorzubringen? Das ist aber merkwürdig! Doch wir wollen die Marktskepsis, die die Negativzins-Befürworter durch die „Hintertür“ propagieren, an dieser Stelle nicht weiter thematisieren.

Es soll darum gehen, den Zins zu erklären. Der Zins wird voll und ganz verständlich, wenn man auf erkenntnistheoretische Einsichten zurückgreift. Dazu zählen logische Denkgesetze wie zum Beispiel „Eine Aussage kann nicht wahr und falsch zugleich sein“. Im Bereich des menschlichen Handelns gehören zu den logisch unbestreitbaren Erkenntnissen die Zeitpräferenz und der Urzins; Immanuel Kant (1724–1804), der Kritiker der reinen Vernunft, würde sie vermutlich als Bedingungen der Möglichkeit objektiver Erfahrung bezeichnen.

Die Logik des menschlichen Handelns

Die Erklärung des Zinses beginnt mit der nicht widerlegbaren Aussage „Der Mensch handelt.“ Wer sagt, der Mensch handelt nicht, der handelt und widerspricht damit dem Gesagten. Aus der Logik des menschlichen Handelns lassen sich nun eine ganze Reihe weiterer wahrer (logisch widerspruchsfreier) Aussagen ableiten. Beispielsweise dass das Handeln stets zielbezogen ist; auch das lässt sich nicht widerspruchsfrei verneinen.

Und weiter: Wer handelt, der muss Mittel einsetzen, um seine Ziele zu erreichen, und Mittel sind stets knapp. Zeit ist ein unverzichtbares Mittel; denn zeitloses Handeln lässt sich nicht widerspruchsfrei denken. Weil Handeln nun aber notwendigerweise Knappheit impliziert, wertet der Handelnde notwendigerweise einen größeren Gütervorrat (mehr Mittel) höher als einen kleineren Gütervorrat (weniger Mittel).

Und weil Zeit ein knappes Mittel ist, zieht der Handelnde eine frühere Zielerreichung einer späteren Zielerreichung vor. Genau darin kommt nun die Zeitpräferenz zum Ausdruck, und ihre Manifestation ist der Urzins. Er steht für den Wertabschlag, den die spätere Erfüllung der Bedürfnisse gegenüber der früheren Erfüllung der Bedürfnisse (von gleicher Art und Güter und unter gleichen Bedingungen) erleidet.

Zeitpräferenz und ihre Manifestation, der Urzins, stecken gewissermaßen in jedem handelnden Menschen, in jedem Individuum. Sie und ich, wir alle haben eine positive Zeitpräferenz und folglich auch einen positiven Urzins. Logischerweise immer und überall. Im freien Markt bildet sich durch das Angebot von und die Nachfrage nach Ersparnissen ein „sozialer Urzins“ (manche nennen ihn auch „neutraler Zins“) – der ebenfalls immer und überall positiv ist.

Zeitpräferenz und Urzins sind von Mensch zu Mensch unterschiedlich, und sie können sich auch im Zeitablauf verändern; sie können sich zum Beispiel in Richtung der Nulllinie bewegen. Aber Zeitpräferenz und Urzins können niemals null oder negativ werden; sie lassen sich aus dem Werten und Handeln der Menschen nicht wegdenken.

Wird zum Beispiel das Gegenwartsgut hoch bewertet relativ zum Zukunftsgut, sind Zeitpräferenz und Urzins hoch; und sind Zeitpräferenz und Urzins niedrig, wird das Gegenwartsgut relativ zum Zukunftsgut niedrig bewertet. Mit anderen Worten: Zeitpräferenz und Urzins stehen für das Wertverhältnis, das die Handelnden Gegenwartsgütern relativ zu Zukunftsgütern (gleicher Art und Güte) zuweisen.

Der Urzins ist nicht etwa das, was den Handelnden zum Sparen und Konsumieren antreibt; er ist nicht die Ursache des Sparens. Vielmehr ist der Urzins Ausdruck der Tatsache, dass die Handelnden der gegenwärtigen und künftigen Bedürfniserfüllung eine unterschiedliche Rangstellung geben, sie unterschiedlich bewerten. Vor dem Hintergrund des Gesagten lassen sich die folgenden grundsätzlich Aussagen ableiten:

- Ein positiver (nicht unendlich) hoher Urzins bedeutet, dass aus dem Einkommen ein Teil konsumiert und ein Teil gespart (also investiert beziehungsweise produziert) wird.

- Ein Urzins von null bedeutet, dass das gesamte Einkommen gespart wird, dass nichts konsumiert, sondern alles investiert wird; dass also heute nicht konsumiert wird, morgen nicht und übermorgen nicht und auch nicht in einem Monat oder zehn Jahren. Das klingt nicht nur absurd, das ist es auch, weil es das Handeln unter Knappheit verneint

- Die Idee, es gäbe gar keinen Urzins, ist ebenfalls unvereinbar mit dem logischen Menschenverstand: Sie ist gleichbedeutend mit der Aussage, dass der Mensch nicht handelt; das aber ist logisch falsch, denn der Mensch kann nicht nicht handeln.

- Und das Gleiche gilt auch für die Idee eines negativen Urzinses; ein negativer Urzins lässt sich ebenfalls mit dem logischen Menschenverstand gar nicht sinnvoll verstehen.

Intertemporales Tauschen mit Waren

Die Negativzins-Theoretiker führen viele Beispiele an, die zeigen sollen, dass Zeitpräferenz und Urzins auch negativ sein können: „Ich bevorzuge den Verzehr des Apfels morgen und nicht heute“, oder: „Die Renditen für 10-jährige Anleihen sind negativ, und das zeigt ja wohl, dass der soziale Urzins auch negativ sein kann!“ Im Folgenden soll erklärt werden, dass diese (und andere) Beispiele nicht überzeugen können.

Um das zu erklären, sei auf die Arbeiten des US-Ökonomen Frank A. Fetter (1863–1949) verwiesen. Er hat in seiner Interpretation der Zeitpräferenztheorie den Zins gedanklich in zwei Komponenten zerlegt: (1) in den Urzins (die „reine Zeitpräferenzrate“) und (2) in einen (Bewertungs-)Faktor, der die besonderen Umstände zum Zeitpunkt der Verwendung des betreffenden Gutes berücksichtigt.

Warum ist diese „Zerlegung“ des Zinsphänomens wichtig? Sie ist deshalb wichtig, weil es einen kategorischen Unterschied macht, ob beim intertemporalen Tausch Sachgüter oder Geld getauscht werden.

Betrachten wir zunächst den intertemporalen Tausch von Sachgütern: Das Gegenwartsgut wird gegen das Zukunftsgut getauscht. Ein positiver Urzins bedeutet hier, dass der Handelnde bereit ist, eine geringere Menge eines Gegenwartsgutes gegen eine größere Menge des Zukunftsguts zu tauschen: Ich bin bereit, heute auf 95 Äpfel zu verzichten, wenn ich dafür in einem Jahr 100 Äpfel (gleicher Art und Güte) erhalte.

Diesem Fall werden vermutlich alle zustimmen; er ist der „plausible Normalfall“. Wie aber ist der folgende Fall zu behandeln? Er lautet: Ich bin bereit, 110 Äpfel heute gegen 100 Äpfel in einem Jahr einzutauschen. Der Grund: In einem Jahr feiere ich meinen 50. Geburtstag, und an diesem Tag, und nicht heute, bevorzuge ich es, mit meinen geladenen Gästen 100 Äpfel zu verspeisen. Sind Zeitpräferenz und Urzins für mich negativ? Die Antwort lautet nein.

Neben meinem (immer und überall positiven Urzins) ist in diesem Beispiel ein zweites Bewertungselement zu berücksichtigen: und zwar die besonderen Umstände, unter denen das künftige Handeln im Vergleich zu den gegenwärtig vorherrschenden Umständen stattfindet.

Die Umstände, die in einem Jahr zum Zeitpunkt des Handelns vorherrschen, haben für mich einen Wert, in diesem Beispiel beziffert er sich auf 10 Äpfel. Mein positiver Urzins zeigt sich darin, dass ich heute auf 95 Äpfel verzichte im Tausch gegen 100 Äpfel in 1 Jahr. Und dafür, dass ich in einem Jahr – zu einem für mich ganz besonders wichtigen Zeitpunkt – mit meinen Gästen 100 Äpfel konsumieren kann, bin ich bereit, heute auf 110 Äpfel zu verzichten.

Mein Urzins ist und bleibt dabei stets positiv: Er kommt in den 5 Äpfeln zum Ausdruck, die ich verlange, damit ich heute auf 95 Äpfel verzichte im Tausch gegen 100 Äpfel in einem Jahr. Und die besonderen Umstände, unter denen künftig gehandelt wird – der Verzehr von 100 Äpfeln mit Gästen auf meiner Feier in einem Jahr –, sind mir den Verzicht auf 10 Äpfel wert. Soweit so gut. Ändert sich etwas in einer Geldwirtschaft?

Intertemporales Tauschen mit Geld

In einer Geldwirtschaft wird Geld als das allgemein akzeptierte Tauschmittel verwendet: Waren und Dienste werden durch Vermittlung, durch Zwischenschaltung des indirekten Tauschmittels, des Geldes, abgewickelt. Das gilt sowohl für Tauschakte, die in der Gegenwart abgewickelt werden, als auch für intertemporales Tauschen – wie zum Beispiel der Tausch von 1 Euro heute gegen 1,05 Euro in einem Jahr.

Frage: Würden Sie 1 Euro, über den Sie heute verfügen, geringer bewerten als 0,95 Euro, die Sie erst in einem Jahr erhalten, würden Sie 1 Euro heute gegen 0,95 Euro in einem Jahr eintauschen? Vermutlich nicht. Denn Sie werden mehr Geld haben, wenn Sie diesen Tausch nicht machen. Und nicht nur Sie, sondern auch viele andere werden vermutlich diesen Tausch ausschlagen – weil Sie und alle anderen einen positiven Urzins haben. Das mag plausibel klingen, ist aber vermutlich noch kein überzeugender Beweis.

Kann es nicht doch den Fall geben, in dem 1 US-Dollar in einem Jahr höher wertgeschätzt wird als 1 US-Dollar heute? Die Antwort ist nein. Der Grund: Der Urzins ist immer und überall positiv. Und anders als bei allen anderen Waren und Diensten – das ist ganz wichtig zu verstehen – spielen beim Geld die besonderen Umstände, die zum Zeitpunkt seiner Verwendung herrschen, keine Rolle für den Nutzen beziehungsweise den Wert einer Geldeinheit heute im Vergleich zum Wert einer Geldeinheit in der Zukunft.

Für den persönlichen Nutzen, den der Verzehr eines Apfels mir stiftet, können die besonderen Umstände, die zum Zeitpunkt des Verzehrs herrschenden, sehr wohl bedeutsam sein: Der Verzehr des Apfels am 6. September 2020 mag für mich genussvoller sein als der Verzehr des Apfels heute, und aus eben diesem Grunde bin ich bereit, zum Beispiel 2 Äpfel heute gegen 1 Apfel in einem Jahr einzutauschen. (Wie voranstehend gezeigt, heißt das aber nicht, dass meine Zeitpräferenz und mein Urzins negativ wären!) Anders stehen die Dinge beim Geld.

Die besonderen Umstände, die den Nutzen der Güter im intertemporalen Tausch beeinflussen, haben für den Nutzen des Geldes (anders als bei allen anderen Gütern) keine Bedeutung. Um das zu verstehen, mache man sich zunächst klar, dass das Geld nur eine Funktion hat: die Tauschmittelfunktion. Geld ist weder Produktions- noch Konsumgut, es ist ein Gut eigener Art, es ist das Tauschgut.

Die Tauschfunktion ist die einzige Funktion des Geldes; Recheneinheits- und Wertaufbewahrungsfunktion des Geldes sind keine eigenständigen Funktionen, sie sind nur Ausdruck (oder auch: Unterfunktionen) der Tauschmittelfunktion des Geldes. Der Nutzen des Geldes besteht also allein darin, als Tauschmittel zu dienen.

Als Tauschmittel ist Geld die allgemeine Bezugseinheit (der numéraire), das heißt, die Tauschrelation der Güter wird in Geldeinheiten ausgedrückt (1 Birne lässt sich eintauschen gegen 1,5 Euro). Und nur weil jede einzelne Geldeinheit wertgleich mit jeder anderen ist (Frank A. Fetter spricht von „value-equivalence“), kann Geld überhaupt als allgemeine Bezugseinheit dienen und einen Vergleich zwischen den Werten verschiedener Güter (ausgedrückt in Geldeinheiten, also Geldpreisen) möglich machen; das gilt für Tauschakte in der Gegenwart wie auch für Tauschakte, die sich von der Gegenwart in die Zukunft erstrecken.

Wenn von besonderen Umständen gesprochen wird, so sind damit die unterschiedlichen Umstände gemeint, die zu unterschiedlichen Zeitpunkten, an dem gehandelt wird, vorherrschen, und die der Wertgleichheit von (Sach-)Gütern zu unterschiedlichen Zeitpunkten entgegenstehen können. Die aber betreffen nicht das Geld, weil jede Geldeinheit heute und morgen und übermorgen in gleicher Weise als Tauschmittel dient; der Nutzen einer Geldeinheit, als Tauschmittel zu dienen, ist unabhängig davon, zu welchem Zeitpunkt sie als Tauschmittel dient.

Weil also jede Geldeinheit für das Tauschen gleichermaßen dienlich ist, wird 1 Euro heute höher bewertet als 1 Euro, der erst in 1 Jahr verfügbar ist: Wegen des immer und überall positiven Urzinses erleidet der 1 Euro in einem Jahr einen Wertabschlag gegenüber 1 Euro heute; aus diesem (handlungslogischen) Grund wird ein größerer Geldbetrag heute (sagen wir 110 Euro) immer höher bewertet als ein kleinerer Geldbetrag (sagen wir 100 Euro) in der Zukunft.

Übrigens: Werden Sachgüter intertemporal getauscht, gibt es viele einzelne Tauschrelationen (wie zum Beispiel 1 Birne heute gegen 1,5 Birnen in 1 Jahr; oder 1 Auto heute gegen 2 Autos in 2 Jahren), aber keinen einheitlichen Marktzins. Erst die Verwendung von Geld im intertemporalen Tausch bringt das Phänomen eines einheitlichen Marktzinses überhaupt hervor. Ohne Geld gäbe es das Phänomen des einheitlichen Marktzinses gar nicht.

Einige Illustrationen

Was das Gesagte für den Marktzins bedeutet, soll nun verdeutlicht werden. – Nehmen wir an, Ihr Urzins beträgt 2% p.a., und es gäbe keine Kaufkraftveränderungen des Geldes und keine Kreditausfallrisiken. Sie werden folglich Ihren Euro nur dann verleihen, wenn sie mehr als 2% Rendite geboten bekommen. Ihr Urzins markiert Ihre Zinsuntergrenze. Ein Kreditgeschäft kommt erst zustande, wenn jemand bereit ist, Ihnen mehr als 2% zu zahlen (weil er zum Beispiel erwartet, mit 1 Euro eine Rendite von mehr als 2% erzielen zu können).

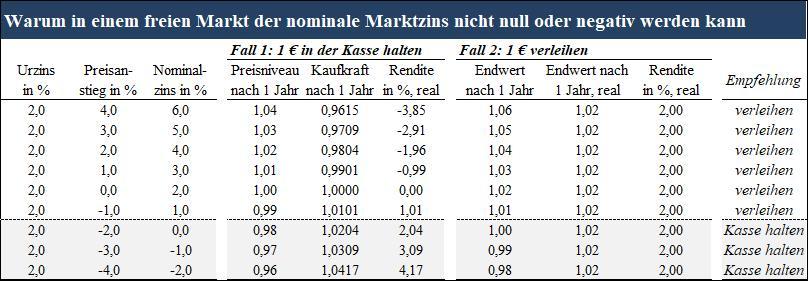

Nehmen wir weiter an, Ihr Urzins beträgt 2% p.a., und Sie erwarten, dass die Güterpreise in den kommenden zwölf Monaten um, sagen wir, 3% fallen. Das heißt, wenn Sie Geld halten, beträgt Ihr Kaufkraftgewinn am Ende der zwölf Monate 3,09% (siehe hierzu die Tabelle). Wenn Ihnen nun ein Wertpapier angeboten wird, das eine Rendite von, sagen wir, minus 1% hat: Würden Sie es erwerben?

Wenn Sie das Wertpapier kaufen, bekommen Sie nach einem Jahr 0,99 Euro zurück, der nominale Verlust daraus beträgt also 1%. Gleichzeitig verzeichnen Sie jedoch einen Kaufkraftgewinn von 3,09%. Insgesamt beläuft sich Ihr Gewinn auf 2%. Es ist also für Sie vorteilhafter, das Geld nicht zu verleihen, sondern in der Kasse zu halten – denn dadurch erzielen Sie einen Kaufkraftgewinn von 3,09%. Lange Rede, kurzer Sinn:

Weil der Urzins immer und überall positiv ist, fällt der nominale Marktzins in einem freien Markt nicht auf oder unter die Nulllinie: Ein nominaler Marktzins von null oder unter null kommt in einem freien Markt nicht zustande, weil die Handelnden einen positiven Urzins haben, sie eine gegenwärtig verfügbare Geldeinheit höher wertschätzen als eine künftig verfügbare Geldeinheit. Was aber, wenn der Markt nicht frei, sondern gehemmt ist?

Zinsmanipulation

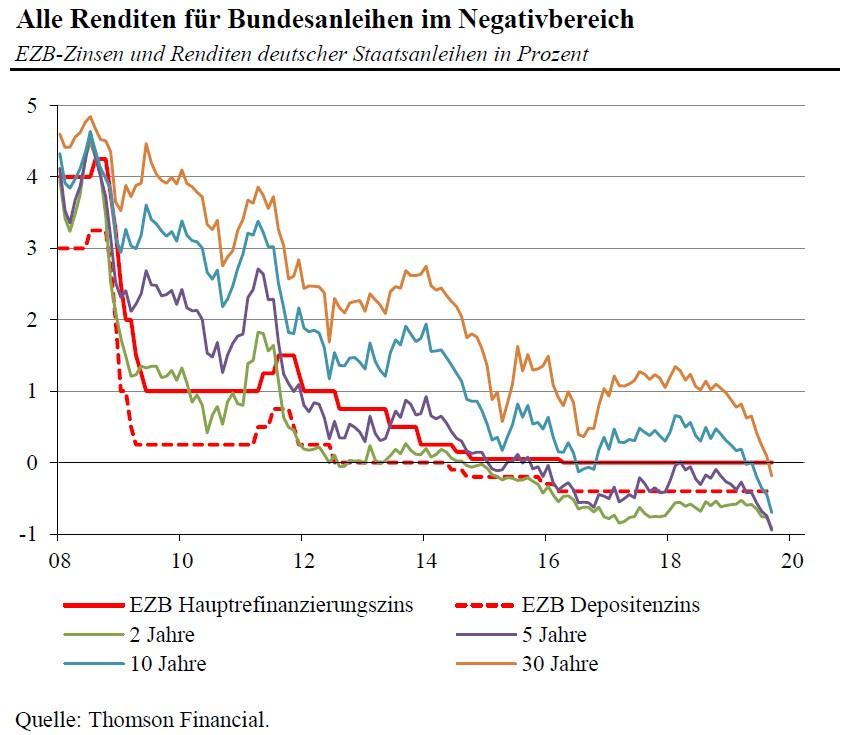

In einem gehemmten Markt kann die Zentralbank die nominalen Marktzinsen in den Negativbereich befördern – indem sie die Leitzinsen unter die Nulllinie senkt oder Anleihen zu einem Preis aufkauft, der höher ist als die Summe der Zins- und Tilgungszahlungen der Anleihen. Das heißt aber nicht, dass dadurch ein gleichgewichtiger Marktzins hervorgebracht würde. Im Gegenteil: Solch ein Negativzins verursacht notwendigerweise ein Ungleichgewicht.

Die Schäden, die ein Negativzins anrichtet, sind vielfältig: Sparen wird entmutigt, Konsum gefördert, die Zukunft wird gewissermaßen heute verfrühstückt; das Wirtschaften auf Pump wird forciert; Unternehmen werden zu Fehlinvestitionen verleitet; politische Reformen werden entmutigt; das Geldvermögen wird entwertet, die Altersvorsorge zerstört. Die EZB hat mit ihrer Geldpolitik bereits dafür gesorgt, dass viele Marktzinsen unter die Nulllinie gefallen sind. Und es ist zu vermuten, dass sie ihre Negativzinspolitik noch weiter verschärfen wird.

Ist es denkbar, dass auch Konsum-, Hausbau- und Unternehmenskredite mit einem Negativzins angeboten werden? Ja das ist es. Um zu verdeutlichen, wie das geschehen kann, nehmen wir an, die Euro-Banken bekommen Kredit bei der EZB für minus 2 % pro Jahr: Sie leihen sich 100 Euro und zahlen nach einem Jahr 98 Euro zurück. So erzielen die Banken mühelos einen Gewinn von 2 Euro. Die EZB wird aber Kredite zu Minuszinsen nur unter der Bedingung vergeben, dass die Banken das Geld weiterverleihen.

Um in unserem Beispiel zu bleiben: Die Bank beschafft sich 100 Euro für 1 Jahr zu minus 2 % pro Jahr bei der EZB. Sie verleiht das Geld an Konsumenten zu einem Zins von, sagen wir, minus 1 Prozent (sie verleiht also 100 Euro und erhält nach einem Jahr 99 Euro zurück). Insgesamt gesehen macht die Bank einen Gewinn von 1 Euro: Sie verdient durch die Kreditaufnahme bei der EZB 2 Euro, notgedrungen verliert sie im Kreditgeschäft 1 Euro. Für den Wohlstand der Volkswirtschaften bedeutet das nichts Gutes.

Wenn Banken Kredite mit einem Negativzins anbieten, wird die Kreditnachfrage vermutlich durch die Decke schießen: Bei einem Zins von, sagen wird, minus 1 Prozent kann man sich 100 Euro leihen, sie im einfachsten Fall auf dem Konto liegen lassen, und nach einem Jahr zahlt man 99 Euro zurück. Wer möchte an diesem Bereicherungsspiel nicht gern teilhaben? Damit also die Kredit- und Geldschöpfung nicht aus dem Ruder läuft und den Währungswert unkontrolliert herabsetzt, werden die Zentralbank-Räte zu einer Kreditrationierung greifen müssen: Sie legen vorab fest, wie groß die Kreditmenge sein soll und teilen sie dann zu.

Nach welchen Kriterien aber sollen die neuen Kredite ausgegeben werden? Sollen alle den gleichen Anteil erhalten? Oder sollen beschäftigungsintensive Branchen bevorzugt werden? Oder sollen nur Zukunftsbranchen an die neuen Kredite kommen? Soll der Süden Europas mehr als der Norden bekommen? Die EZB ist die Instanz, die verfügt, wer wann wieviel Kredit erhält. Und damit bestimmt sie ganz maßgeblich, welche Industrien gefördert oder zurückgedrängt werden; welche Volkswirtschaften stärker und welche schwächer wachsen dürfen; welche Banken überleben dürfen und welche nicht. Mehr denn je befindet die EZB über die Geschicke der Volkswirtschaften. Willkommen in der Planwirtschaft!

Die EZB steht dabei, wie jede planwirtschaftliche Institution, vor einer unlösbaren Aufgabe: Ohne dass man auf den Markt und die Knappheitspreise, die er hervorbringt, zurückgreift, kann man bekanntlich nicht wissen, wie knappe Mittel am besten einzusetzen sind, um die drängenden Bedürfnisse zu bedienen. Fehlentscheidungen, Verschwendung und Korruption sind die absehbaren Begleiterscheinungen solch einer Zuteilungspolitik. Eine „Zombiewirtschaft“ wird befördert, in der unprofitable Unternehmen und Banken nicht mehr durch bessere Anbieter ersetzt, sondern künstlich am Leben gehalten werden. Die Effizienz schwindet, und Wachstum und Beschäftigung leiden.

Ende der Arbeitsteilung

Wenn die Zentralbank die Marktzinsen (immer tiefer) in den Negativbereich herunterdrückt, blähen sich die Preise für die Bestandsgüter – hierzu zählen Aktien, Häuser und Grundstücke – auf, beziehungsweise die Preise fallen höher aus im Vergleich zu einer Situation, in der die Marktzinsen nicht künstlich abgesenkt worden wären. Denn je niedriger der Zins ist, desto höher sind auch die Barwerte der künftigen Zahlungen und damit auch die Marktpreise der Vermögensgüter. Das beschert den Investoren zunächst hohe Renditen. Doch gleichzeitig verschlechtern sich dadurch die künftigen Renditeaussichten für die Investitionen.

Das erklärt sich wie folgt: Die Null- und Negativzinsen lassen die Preise von beispielsweise Aktien und Häusern so weit ansteigen, bis die erwartete Rendite, die diese Anlageklassen versprechen, sich dem Niedrig- beziehungsweise Negativzins, den die Zentralbank setzt, angenähert hat. Im Extremfall fallen die erwarteten Marktrenditen sogar auf oder gar unter die Nulllinie. Wenn aber die Zentralbank alle Renditen auf oder unter die Nulllinie gedrückt hat, ist das, was von der freien Marktwirtschaft noch übrig ist, am Ende. Ohne einen positiven Marktzins, ohne eine positive Rendite in Aussicht zu haben, hört das Sparen und Investieren auf – schließlich hat ja jeder Konsument, jeder Unternehmer einen positiven Urzins, das heißt er verlangt einen positiven Ausgleich für seinen Konsumverzicht.

Die arbeitsteilige Volkswirtschaft kommt zum Erliegen. Ersatz- und Erweiterungsinvestitionen bleiben aus. Maschinen, Werkshallen, Häuser verrotten. Kapitalaufzehrung setzt ein. Die moderne Volkswirtschaft fällt zurück in eine primitive Subsistenzwirtschaft. Das ist – konsequent zu Ende gedacht – das Ergebnis einer Negativzinspolitik: Sie zerstört das Wirtschaften, wie es in der westlichen Welt im Zuge der industriellen Revolution im 19. Jahrhundert entstanden ist und den Menschen wirtschaftlichen und kulturellen Fortschritt gebracht hat.

Die Lösung: Freies Marktgeld

Die Aussicht auf Negativzinsen ist eine Schreckensvision. Es ist der Versuch, die Gesetze der (Handlungs-)Logik außer Kraft zu setzen. Das aber ist unmöglich. Ein Negativzins ist vernunftwidrig. Ob die „neue“ Theorie des Negativzinses Ergebnis eines großen Irrtums ist, oder aber ihre Befürworter sich absichtlich irren (das ist ja auch denkbar): Die Macht der EZB wird zusehends zur Ohnmacht für die Bevölkerung. Wie schon so oft in der Geschichte zeigt sich: Eine politisch gewährte Monopolstellung lässt sich nicht wirksam kontrollieren.

Auf außerparlamentarischem Wege wird der Weg für eine sozialistische Transformation von Wirtschaft und Gesellschaft geebnet. Dass die EZB-Räte und die auf sie Einfluss nehmenden Interessengruppen eine beängstigende Machtfülle und gewaltige Missbrauchsmöglichkeiten haben, steht außer Frage. Die Sympathisanten des Sozialismus werden das begrüßen. Aber alle, die Freiheit, Wohlstand und Frieden in Europa wollen, müssen fordern, die Monopolstellung der EZB zu beenden. Aber wie?

Nun, indem ein freier Markt für Geld geschaffen wird, in dem die Menschen von ihrem Selbstbestimmungsrecht auf die freie Wahl ihres Geldes Gebrauch machen: dem Recht auf die Freiheit, das Geld wählen zu dürfen, das man verwenden möchte. Es gibt keine überzeugenden Gründe – weder ökonomische noch ethische – warum die Staaten oder ihr Agent, die Zentralbank, das Geldmonopol innehaben sollten. Wenn die Menschen das verstanden haben und ihr Recht auf die freie Geldwahl aktiv einfordern, sind die Schrecken – EZB-Monopolmacht, Negativzins und seine schädlichen Folgen – gebannt.

Thorsten Polleit, Jahrgang 1967, ist seit April 2012 Chefvolkswirt der Degussa. Er ist Honorarprofessor für Volkswirtschaftslehre an der Universität Bayreuth, Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama, Mitglied im Forschungsnetzwerk „Research On money In The Economy“ (ROME) und Präsident des Ludwig von Mises Institut Deutschland. Er ist Gründungspartner und volkswirtschaftlicher Berater eines Alternative Investment Funds (AIF). Die private Website von Thorsten Polleit ist: www.thorsten-polleit.com. Hier Thorsten Polleit auf Twitter folgen.

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.