Schweizer Gold-Initiative – eine Analyse

27.10.2014 – von Thorsten Polleit.

Zusammenfassung

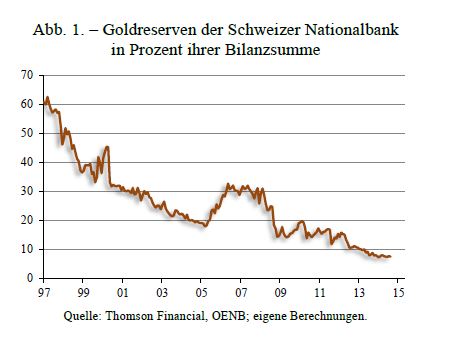

Die Schweizer Gold-Initiative fordert u. a., den Goldanteil an den Aktiva der Schweizer Nationalbank (SNB) auf 20 Prozent zu erhöhen. Findet das Zustimmung, müsste die SNB Gold zukaufen, was jedoch problemlos möglich ist; die Franken-Geldmenge und die heimischen Preise würden nicht ansteigen. Ob bei einer Teilgolddeckung der Mindestkurs EURCHF bei 1.20 gehalten werden kann, ist fraglich – was aber für die Schweiz wohl nur wenig problematisch wäre. Eine erfolgreiche Schweizer Gold-Initiative könnte internationale Signalfunktion haben – dass das ungedeckte Papiergeldwesen nicht „alternativlos“ ist, dass es eine bessere Lösung gibt – die Rückkehr zum Goldgeld, die machbar ist und die zum Wohle der Schweizer funktionieren wird.

Die Initiative

Die Volksabstimmung zur „Schweizer Gold-Initiative“ findet am 30. November statt.[1] Eine jüngste Umfrage einer Schweizer Zeitung deutet an, dass derzeit etwa 45 Prozent der Befragten die Gold-Initiative unterstützen, 39 Prozent lehnen sie ab; der Rest ist unentschieden. Die Forderungen der Gold-Initiative lauten: (1) Die Schweizer Nationalbank (SNB) darf kein Gold mehr verkaufen, (2) die Schweizer Goldreserven müssen in der Schweiz gelagert werden, und (3) die SNB muss mindestens 20 Prozent ihrer Aktiva in Gold halten.

Das Bilanzvolumen der SNB beträgt derzeit etwa 522,3 Mrd. CHF, die Bestände an Gold plus Forderungen aus Goldgeschäften belaufen sich auf 39,3 Mrd. CHF. Das entspricht folglich einem Anteil des Goldes von 7,5 Prozent der SNB-Aktiva – deutlich unterhalb der von der Gold-Initiative geforderten 20 Prozent.

Ist die Volksabstimmung erfolgreich, so wird die SNB also diesen Anteil auf 20 Prozent erhöhen müssen. Das kann auf zwei Wegen geschehen (oder einer Kombination aus beiden Wegen):

(1) Bleibt ihre Bilanzsumme so aufgebläht, wie sie derzeit (aufgrund der erfolgten Fremdwährungskäufe) ist, so müsste die SNB Gold im Gegenwert von etwa 65 Mrd. CHF (etwa 54,2 Mrd. Euro) hinzukaufen.

(2) Die SNB kann auch ihre Bilanzsumme schrumpfen (auf etwa das Niveau Ende 2007), indem sie Fremdwährungsreserven verkauft, bis das 20 Prozent Deckungsverhältnis erreicht ist. Dieser Fall soll im Folgenden jedoch nicht weiter betrachtet werden.[2]

Sollte die SNB Gold hinzukaufen müssen, wäre das kein kleiner Betrag. Zum Vergleich: Der Marktwert des Goldes der Deutschen Bundesbank (derzeit sind das 108,8 Mio. Feinunzen oder 3.387 Tonnen) beläuft sich derzeit auf etwa 106,6 Mrd. Euro. Es stellt sich die Frage: Wie ließen sich die Goldkäufe finanzieren? Zwei Wege stünden der SNB offen.

Finanzierung der Goldkäufe

Die SNB könnte die Goldkäufe finanzieren, indem sie (1) Gold durch die Ausgabe von neuen Franken bezahlt (also die heimische Geldmenge ausweitet), oder indem sie (2) Fremdwährungsreserven abbaut und für den Gegenwert Gold kauft.

Ad (1): Wenn die SNB Gold gegen Ausgabe von neuen Schweizer Franken kauft, wird die Franken-Geldmenge ausgeweitet. Kauft sie zum Beispiel Gold im Gegenwert für 65 Mrd. CHF, so steigt die Franken-Basisgeldmenge um eben diesen Betrag. Das wäre inflationär: Die Geldmengenausweitung wird die heimischen Preise (einmalig) erhöhen (und zwar im Vergleich zu einer Situation, in der die Franken-Geldmenge nicht erhöht worden wäre).

Ad (2): Die SNB kann Gold erwerben, indem sie ihre Fremdwährungsbestände (in US-Dollar, Euro, japanischen Yen oder britischen Pfund) verkauft und für den Gegenwert Gold kauft. Damit wären drei Effekte verbunden:

(i) Der Abbau von Fremdwährungen zum Kauf von Gold würde die Schweizer (Basis-)Geldmenge unverändert lassen. (Zur Erklärung: Der Verkauf der Fremdwährungen reduziert die Franken-Geldmenge, der Goldkauf erhöht sie wieder in gleichem Umfang.)

(ii) Die Währungen, die die SNB verkauft, um mit dem Gegenwert Gold zu kaufen, werten tendenziell ab gegenüber dem Schweizer Franken; dieser Aspekt wird nachfolgend noch näher betrachtet.

(iii) Goldkäufe der SNB dürften den Goldpreis tendenziell anheben. Wie stark, das lässt sich nicht vorab sagen; der genaue zeitliche Ablauf der Goldkäufe dürfte dabei eine wichtige Rolle spielen.

Fazit: Die SNB hätte die Möglichkeit, die Goldzukäufe geldmengenneutral und damit ohne Inflationseffekte für die Schweiz durchzuführen.

Spielraum für beliebige Geldmengenvermehrung schwindet

Wenn die SNB 20 Prozent ihrer Aktiva in Gold halten muss, ist eine Geldschöpfung der SNB „aus dem Nichts“ nicht mehr möglich. Ein Anwachsen der Franken-Basisgeldmenge ist nur noch möglich, wenn (i) die SNB neues Gold kauft gegen Ausgabe von neuen Franken (ii) und/oder bereit ist, Gold von Privaten (aus dem In- und/oder Ausland) entgegenzunehmen (einzulagern) und im Gegenzug dafür Franken auszugeben.[3]

Unter der Gold-Initiative würde der Franken – um Missverständnissen vorzubeugen – keine „echte“ Goldwährung. Die Auflage, dass die SNB 20 Prozent ihrer Aktiva in Gold halten muss, würde lediglich als „Bremse“ für die Vermehrung der Basisgeldmenge dienen: Die SNB könnte fortan die Basisgeldmenge nur ausweiten, wenn sie eine entsprechende Goldmenge vorrätig hat.

Hätte die „20 Prozent Regel“ Auswirkungen auf die Franken- Geldschöpfung der Geschäftsbanken? Die Antwort ist Ja. Denn die Geldschöpfung der Banken ist schließlich auf die Bereitstellung von Basisgeld durch die SNB angewiesen – und letztere könnte aufgrund der „20 Prozent Regel“ die Basisgeldmenge nicht mehr beliebig ausweiten.

Die Geschäftsbanken könnten zwar darauf hinarbeiten, dass die Mindestreservesätze der Geschäftsbanken herabgesetzt werden, um auf diese Weise den Kredit- und Geldschöpfungsspielraum zu vergrößern. Allerdings liefen sie dann verstärkt Gefahr, zahlungsunfähig zu werden: Schließlich könnte ihnen die SNB im „Notfall“, wenn die Kunden ihre Guthaben in Bargeld abheben wollen, nicht ohne weiteres neues Basisgeld zur Verfügung stellen. Die SNB könnte folglich Zahlungsausfälle, die aufgrund von unvorsichtigen Bankgeschäften entstanden sind, nicht mehr ohne weiteres abwenden. Daher würde die „20 Prozent Regel“ für die SNB auch die Kredit- und Geldmengenschöpfung der Geschäftsbanken im Zaume halten.

Fazit: Eine Teilgolddeckung des Schweizer Franken stellt sicher, dass die Franken-Basisgeldmenge nur ausgeweitet werden kann, wenn sie durch Gold gedeckt ist. Der Spielraum für die Geldschöpfung der Geschäftsbanken wird de facto ebenfalls verringert.

Die Frage nach der Einlösbarkeit in Gold

Angesicht einer „20 Prozent Regel“ wäre zu klären, ob der Franken einlösbar in physisches Gold wäre beziehungsweise sein könnte.

Um eine Einlösbarkeit der Geldmenge in Gold jederzeit zu gewährleisten, bedarf es einer 100 Prozent Golddeckung der ausstehenden Geldmenge(n). Würde die Franken-Basisgeldmenge in Gold einlösbar sein, so müsste die SNB Goldreserven im Wert von derzeit 373,5 Mrd. Franken vorhalten. (Zur Erinnerung: Derzeit hält die SNB 33,4 Mio. Feinunzen mit einem Marktwert von etwa 40 Mrd. CHF.)

Sollten gar die Bargeldmenge zuzüglich der Sichteinlagen und der Einlagen auf Transaktionskonten (das entspricht der Franken-Geldmenge M1) zu 100 Prozent einlösbar sein in Gold, müsste die SNB über Goldreserven in Höhe von 566,4 Mrd. CHF verfügen.

Weil es bei der Schweizer Gold-Initiative jedoch „nur“ um eine Teilgolddeckung geht, um den Geldschöpfungsspielraum zu begrenzen, soll die Frage um die (vollständige) Goldeinlösepflicht an dieser Stelle nicht weiter diskutiert werden. Allerdings macht die Betrachtung deutlich, wie stark auch in der Schweiz die ungedeckten Geldmengen ausgeweitet wurden relativ zur (abgebauten) Goldreserve der SNB.

Minimumkurs EURCHF von 1.20 wäre nicht durchhaltbar

Seit dem Ausbruch der internationalen Finanz- und Wirtschaftskrise „bekämpft“ die SNB die Aufwertung des Franken-Außenwertes. Dazu kauft sie Fremdwährung gegen Ausgabe von neu geschaffenem Basisgeld. Ende 2008 beitrugen die Fremdwährungsbestände der SNB noch 47,4 Mrd. CHF, bis Ende 2011 waren sie auf 257,5 Mrd. CHF angewachsen. Entsprechend stieg die Basisgeldmenge von 99,1 Mrd. CHF auf 137,7 Mrd. CHF.

Seit dem 6. September 2011 hält die SNB den EURCHF bei einem „Mindestkurs“ von 1.20.[4] Das heißt, bei einer Aufwertung des CHF gegenüber dem Euro kauft die SNB Euro und bezahlt die Käufe mit neu geschaffenem CHF-Basisgeld. Dadurch sind mittlerweile die Fremdwährungsguthaben der SNB auf 471,4 Mrd. CHF gestiegen, die Basisgeldmenge auf 373,5 Mrd. CHF.

Wird die SNB der „20 Prozent Regel“ unterworfen, was wären die Konsequenzen für die Politik des Mindestkurses?[5] Die Beantwortung der Frage hängt entscheidend davon ab, ob (i) die Investoren die „20 Prozent Regel“ als glaubwürdig einschätzen, und (ii) was von den Geldpolitiken in anderen Ländern erwartet wird.

Nehmen wir an, Investoren vertrauen darauf, dass die SNB der „20 Prozent Regel“ dauerhaft folgt. Weitet dann zum Beispiel die Europäische Zentralbank (EZB) die Euro-Geldmenge immer weiter aus, so wäre es wahrscheinlich, dass ein Kapitalzustrom in die Schweiz einsetzt – weil Anleger erwarten, dass die SNB die Geldmenge nicht (beziehungsweise nicht in gleichem Ausmaß) erhöhen (und damit den Geldwert schmälern)

wird, wie es die EZB praktiziert.

Die steigende Nachfrage übt Aufwertungsdruck auf EURCHF aus, den die SNB nicht mehr verhindern kann, weil sie keine Euro gegen Ausgabe von (nicht mit Gold gedeckten) Franken kaufen kann. In diesem Szenario liegt es folglich nahe, dass die SNB ihre Mindestkurspolitik beenden muss – und der Franken gegenüber dem Euro aufwertet. (Wahrscheinlich erfolgte auch eine Aufwertung gegenüber anderen Währungen.)

Fazit: Mit einer Teilgolddeckung wäre der Franken international gesehen vermutlich eine vergleichsweise solidere offizielle Währung und damit zusehends attraktiv(er) für Sparer und Investoren – der Franken würde vermutlich aufwerten gegenüber anderen (ungedeckten) Währungen wie zum Beispiel US-Dollar und Euro.

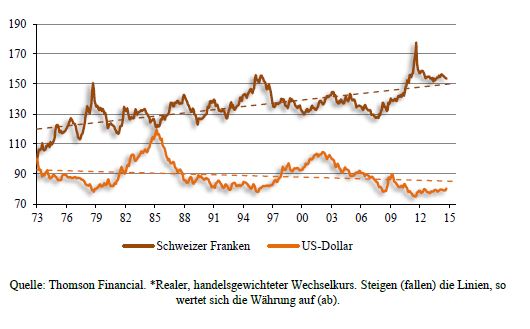

CHF-Aufwertung und Wohlstand

Die Sorge, dass die Aufwertung der eigenen Währung der Wirtschaft und dem Wohlstand schade, ist weit verbreitet. Ein Blick auf die Daten ergibt jedoch ein gänzlich anderes Bild. Der Schweizer Franken etwa ist seit je her eine aufwertende Währung – vor allem auch deshalb, weil die Schweiz weniger Inflation zugelassen hat als andere Länder (wie zum Beispiel die Vereinigten Staaten von Amerika). Denjenigen, die Sorge vor einer Franken-Aufwertung zu haben, wäre zu sagen: Noch keine Volkswirtschaft ist durch eine starke Währung gestürzt, viele aber durch eine schwache Währung.

Abb. 2. – Der Schweizer Franken ist eine aufwertende Währung – Franken- und US-Dollar-Wechselkurs*

Zusammenfassung

Die Gold-Initiative zielt darauf ab, die Vermehrung der Geldmenge „aus dem Nichts“ einzuschränken, wenn nicht gar zu einem Ende zu bringen. Dieses Ziel steht auf einer soliden ökonomischen Grundlage: Die heutige Praxis, die Geldmenge aus dem Nichts zu vermehren, macht die Volkswirtschaft nicht reicher, sondern verursacht vielfältige und gravierende Probleme (wie zum Beispiel Geldwertschmälerung, ungerechte Umverteilungen, Boom-und-Bust-Zyklen und eine immer größere Verschuldung).

Das Wiederanbinden des Geldes an das Gold ist ebenfalls gut begründet: Gold ist nicht nur das ultimative Zahlungsmittel, das Geld der Zivilisationen. Es ist zudem auch das einzige Aktivum, das die Zentralbanken besitzen, um dem ausstehenden, ungedeckten Papiergeld eine Deckung und damit nachhaltigen Wert zu geben. Man ist an dieser Stelle jedoch geneigt, auch Kritik an der Gold-Initiative anzumelden.

Sie belässt die Entscheidung, wie groß die Franken-Geldmenge sein soll, bei der SNB. Das birgt zum Beispiel die Gefahr, dass die SNB die falschen Entscheidungen über die Höhe der Geldmenge trifft. Probleme, die sich daraus ergeben (wie zum Beispiel Rezession-Depression) würden absehbar der (Teil-)Golddeckung des Franken, nicht aber der Politik der Zentralbank angelastet. Das Gold würde gescholten und wäre vielleicht sogar diskreditiert, nicht aber die SNB.

Zudem ist zu bedenken, dass in der Vergangenheit die SNB (wie auch andere Zentralbanken) schon einmal einer Golddeckungspflicht unterworfen war – die dann aber durch politischen Druck und „neue Moden“ aufgegeben wurde. Das sollte sehr nachdenklich stimmen, die Zentralbanken weiterhin mit der Hoheit über die Geldmenge (ob nun ungedeckt oder goldgedeckt) zu betrauen.

Der berechtigten Kritik kann begegnet werden: Entscheidend für den Erfolg der Gold-Initiative wird sein, dass man den Schweizern im Vorhinein erklärt, was die möglichen (Übergangs-)Konsequenzen der Teilgolddeckung sein könnten: Dass zum Beispiel die Immobilienpreise nicht immer weiter ansteigen; dass der Franken-Wechselkurs aufwertet; und dass einige Wirtschaftsbereiche darunter leiden. Erklärt werden muss, dass diese Effekte jedoch die unausweichlichen Kosten sind, um von einem inflationären Franken wieder zu einem soliden Franken-Geld zurückzukehren, von dem letztlich die breite Bevölkerung profitieren wird; denn das Fortführen des ungedeckten Franken würde für die Schweiz absehbar ruinös werden. Die „goldene Bremse“ wird für besseres Geld, Wohlstand und Freiheit für die Schweizer sorgen können.

[1] Für weitere Informationen siehe Schweizer Gold-Initiative.

[2] Nur so viel so an dieser Stelle gesagt werden: Wenn die SNB ihre Bilanz schrumpft, so muss sie Fremdwährungen verkaufen, und zwar an Käufer, die mit Franken bezahlen. In einem solchen Fall würde sich die Franken-Geldmenge um etwa 420 Mrd. CHF verringern müssen. Das ist mehr als die Franken-Basisgeldmenge (die sich derzeit auf 373,5 Mrd. CHF beläuft, und würde auch die Geldmenge M1 (die sich derzeit auf 566,4 Mrd. CHF beläuft) ganz erheblich reduzieren (und zwar noch unter das Niveau von Ende 2007, das waren 268,9 Mrd. CHF). Mit anderen Worten, ein Zurückschrumpfen der SNB-Bilanz, ohne dabei eine Deflation auszulösen, erscheint kaum mehr möglich – und fände vermutlich politisch auch keine Befürworter.

[3] Dieser Fall gilt streng genommen nur dann, wenn die SNB das bei ihr eingelagerte Gold als Aktivum ausweist.

[4] Siehe die Pressemitteilung der SNB vom 6. September 2011.

[5] Siehe hierzu zum Beispiel „SNB unter Druck“, in: Degussa Marktreport, 12. September 2014, S. 4.

—————————————————————————————————————————————————————————–

Thorsten Polleit, 47, ist seit April 2012 Chefvolkswirt der Degussa Goldhandel GmbH. Er ist Honorarprofessor für Volkswirtschaftslehre an der Universität Bayreuth, Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama, Mitglied im Forschungsnetzwerk „Research On money In The Economy“ (ROME) und Präsident des Ludwig von Mises Institut Deutschland. Er ist zudem Gründungsmitglied und Partner von Polleit & Riechert Investment Management LLP. Die private Website von Thorsten Polleit ist: www.thorsten-polleit.com. Hier Thorsten Polleit auf Twitter folgen.