“Boom-and-Bust”- oder: Wie die “Österreichische Sicht” sich von der “Mainstream-Sicht” unterscheidet

30.10.2013 – von Thorsten Polleit.

„Sound money and free banking are not impossible; they are merely illegal.“

— Hans F. Sennholz, Money and Freedom (1985), S. 83.

I.

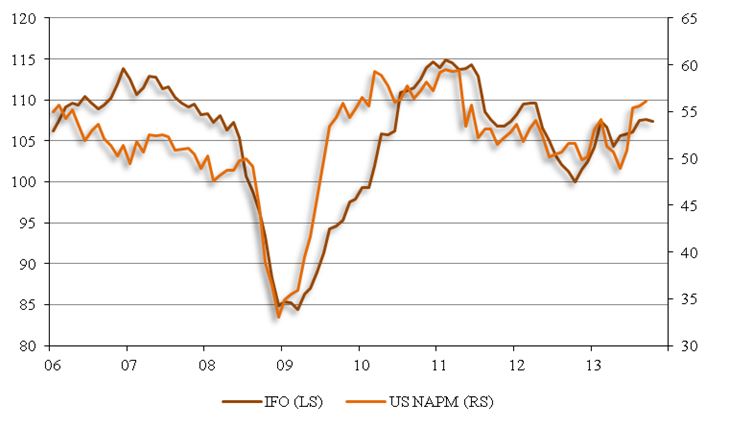

Die Stimmung auf den Finanzmärkten hat längst gedreht. Es herrscht Zuversicht, dass das Tal der Tränen nun durchschritten ist: Die Aktienkurse haben nicht nur die jüngsten Kursverluste aufgeholt, sondern sie erklimmen immer neue Höchststände; die Zinsen für strauchelnde Staats- und Bankschuldner fallen; und einige „harte“ Konjunkturzahlen in den großen Volkswirtschaften scheinen tatsächlich eine Verbesserung der Wirtschaftslage anzudeuten.

Hoffnung auf Konjunkturerholung

Deutscher IFO und US-NAPM

Quelle: Bloomberg.

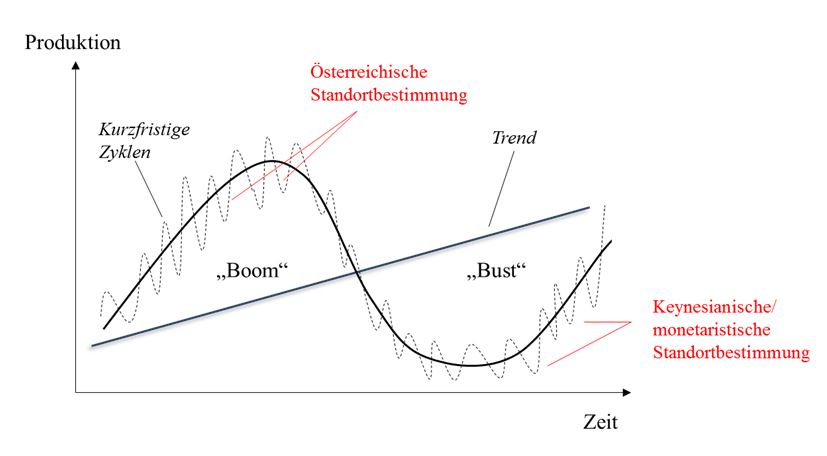

Eine Konjunktureinschätzung ist – und zwar notwendigerweise – stets theorieabhängig; es gibt schließlich kein theorieloses Erfassen der realen Lebensumwelt. Und um zu illustrieren, wie sehr sich die Einschätzung der „Hauptstrom“-Ökonomen von der „Österreichischen Sicht“ unterscheidet, weil sie gänzlich unterschiedliche Theorien verwenden, sei die nachstehende Graphik betrachtet.

Sie zeigt auf der horizontalen Achse die Zeit, auf der vertikalen die Produktionsleistung der Volkswirtschaft. Die Trendproduktion bezeichnet dabei die Ausweitung der Produktion im Zeitablauf, die sich ergibt zum Beispiel aufgrund des Bevölkerungswachstums und des technischen Fortschritts; annahmegemäß steigt die Trendproduktion im Zeitablauf.

Um die Trendproduktion sind große Schwingungen eingezeichnet. Der „Boom“ markiert dabei die Phase, in der die Produktionsleistung die Trendproduktion übersteigt, und der „Bust“ ist die Phase, in der die Produktionsleistung unter das Trendniveau fällt.

Die „Mainstream-Ökonomen“ (keynesianischer/monetaristischer Provenienz) dürften die aktuelle Wirtschaftslage vermutlich tendenziell in der abklingenden „Bust“-Phase verorten, d. h. irgendwo im rechten unteren Bereich der Graphik.

Aus Sicht der Ökonomen der Österreichischen Schule hingegen befinden sich die Volkswirtschaften nach wie vor in einem kreditgetriebenen Scheinaufschwung, einem künstlichen Boom, und damit im oberen linken Bereich der Graphik.

Die Produktionsverluste der letzten Jahre deuten die Österreicher als einen zyklischer Einbruch im Zuge der Scheinblüte, und die Scheinblüte hält noch immer an, ihre Korrektur steht noch aus. Die Erklärung für diese Einschätzung folgt aus der Erkenntnis über die Funktionsweise des Papier- beziehungsweise Kreditgeldregimes.

II.

Alle großen, entwickelten Volkswirtschaften verwenden Papier- beziehungsweise Kreditgeld. Ein solches Geldregime verursacht – und zwar notwendigerweise – einen Boom. Das Kreditgeld sorgt für ein künstliches Absenken des Zinses. Das wiederum vermindert das Sparen, erhöht den Konsum, und zusätzlich steigt die Ressourcennachfrage aufgrund neuer Investitionen.

Ein solcher Boom kann jedoch nicht von Dauer sein, sondern bricht früher oder später in sich zusammen. Um die daraufhin folgende „Krise“ abzuwehren, senken die Zentralbanken die Zinsen, damit die Kredit- und Geldmengen weiter anwachsen und der Boom in Gang gehalten wird. Genau das spielt sich seit Ausbruch der internationalen Finanz- und Wirtschaftskrise ab.

Die Zentralbanken setzen mittlerweile ihre Tiefzinspolitik und Geldvermehrung – die zur bisher größten Finanz- und Wirtschaftskrise der Nachkriegszeit geführt hat – kompromissloser denn je fort. Die Zahlungsunfähigkeit von überschuldeten Staaten und Banken kann so zwar abgewendet werden. Doch ein „gesunder“ Aufschwung kann daraus nicht entstehen.

Künstlich tief gehaltene Zinsen verzerren das Wirtschaftsgeschehen und verleiten zu falschen Spar- und Investitionsentscheidungen. So werden beispielsweise schlecht wirtschaftende Regierungen unterstützt und unrentable Unternehmen subventioniert. Der Preismechanismus kann nicht greifen, und dadurch wird verhindert, dass knappe Ressourcen “besseren Wirten” zugänglich gemacht werden.

Die niedrigen Zinsen verleiten zudem Investoren Risiken einzugehen, die sie bei einem normalen Zins nicht eingehen würden. Zum Beispiel bewegen niedrig gehaltene Zinsen die Investoren dazu, weiterhin Schuldpapiere von schlechten Schuldnern zu kaufen und gleichzeitig auch die Gewinnpotenziale von Unternehmen zu optimistisch einzuschätzen.

Die Niedrigzinspolitik kann nur einen weiteren einen „Scheinaufschwung“ in Gang setzen. Die aufgelaufenen Probleme, die die Politik des billigen Geldes bereits verursacht hat, werden dabei nicht bereinigt, sie werden übertüncht und vergrößert. Ein neuerlicher künstlicher Aufschwung führt zu einem anwachsenden Korrekturbedarf. Mit anderen Worten: Je länger der künstliche Aufschwung andauert, desto schwerer wird die nachfolgende Rezession-Depression ausfallen.

III.

Früher oder später wird eine Abkehr von der Geldpolitik der niedrigen Zinsen unausweichlich, soll der Wert der Währungen nicht ruiniert werden. Zahlungsausfälle von Staaten und Banken, verbunden mit einem tiefen Wirtschaftseinbruch, wären dann die Folge. Ein ungehemmtes Ausweiten der Geldmengen würde hingegen zu hoher Inflation führen. Aber auch eine Inflation wäre nicht endlos durchführbar, sondern würde letztlich auch in einer Rezession-Depression enden.

Ludwig von Mises (1881 – 1973) schrieb dazu 1922:

„[D]ie Vermehrung der Menge des Geldes und der Umlaufsmittel wird die Welt nicht reicher machen und das nicht wieder aufbauen, was der Destruktionismus niedergerissen hat. Ausdehnung des Zirkulationskredits führt zwar zunächst zum Aufschwung, zur Konjunktur; doch diese Konjunktur muß notwendigerweise früher oder später zusammenbrechen und in neue Depression einmünden. Durch Kunstgriffe der Bank- und Wahrungspolitik kann man nur vorübergehende Scheinbesserung erzielen, die dann zu umso schwererer Katastrophe führen muß. Denn der Schaden, der durch die Anwendung solcher Mittel dem Volkswohlstand zugefügt wird, ist um so größer, je länger es gelungen ist, die Scheinblüte durch fortschreitende Schaffung zusätzlichen Kredits vorzutäuschen.“[1]

Ob es nun einen neuerlichen Aufschwung geben wird, und wie lange er andauert, lässt sich nicht mit Gewissheit sagen. Sparer und Investoren sollten jedoch in jedem Falle vor zwei Einsichten die Augen nicht verschließen.

Erstens: Das internationale Papiergeldsystem wäre wohl schon längst zusammengebrochen, hätten die Zentralbanken den Finanzmarktakteuren nicht in Aussicht gestellt, wenn nötig die elektronische Notenpresse anzuwerfen, um die offenen Rechnungen zu bezahlen. So schlimm ist die Lage bereits geworden.

Zweitens: Aus einem jahrzehntelangen Kreditgeldvermehren gibt es keinen schmerzfreien Ausweg. Das Papiergeld-Finanzvermögen in Form von beispielsweise Bankeinlagen und Schuldverschreibungen könnte vielleicht schon im nächsten Abschwung, oder im ausbleibenden Aufschwung, durch Zahlungsausfälle, Konfiskation und/oder Geldwertschwund (teil-)entwertet werden. Nur so viel scheint noch sicher zu sein: In diesem Stadium des Kreditgeld-Booms, den die Zentralbankräte unbeirrt versuchen fortzuführen, ist wohl kaum mehr etwas sicher.

[1] Mises, L. v. (1922), Gemeinwirtschaft. Untersuchungen über den Sozialismus, S. 461-462. Unter „Zirkulationskredit“ versteht Mises Bankkredite, die nicht durch Ersparnisse gedeckt sind, durch die also neues Geld „ex nihilo“ geschaffen wird. „Umlaufsmittel“ bezeichnet das durch Bankkreditvergabe geschaffene Geld, das nicht durch „echtes Geld“ (wie zum Beispiel Gold) gedeckt beziehungsweise das „ungedeckt“ ist.

—————————————————————————————————————————————————————————

Thorsten Polleit, 45, ist seit April 2012 Chefvolkswirt der Degussa Goldhandel GmbH. Zuvor war er 12 Jahre als Ökonom im internationalen Investment-Banking in London, Amsterdam und Frankfurt tätig. Seit 2003 ist Thorsten Polleit Honorarprofessor an der Frankfurt School of Finance, Frankfurt, Interessen- und Forschungsschwerpunkt Kapitalmarkttheorie, Geldpolitik und –theorie und insbesondere auf die „Österreichische Schule der Nationalökonomie“. Er ist zudem Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama, und Mitglied im Forschungsnetzwerk „Research On money In The Economy“ (ROME). Seit Oktober 2012 ist Thorsten Polleit Präsident des Ludwig von Mises Institut Deutschland. Er ist Gründungsmitglied und Partner von „Polleit & Riechert Investment Management LLP“. Die private Website von Thorsten Polleit ist: www.thorsten-polleit.com. Hier Thorsten Polleit auf Twitter folgen.