Wie aus einer Rezession eine „Große Depression“ wird

22.1.2016 – Antony P. Mueller.

Teil 1 – Rothbards Analyse der Großen Depression

Murray Rothbards Analyse der Großen Depression hat nichts von ihrer Aktualität eingebüßt. Nicht viel weniger als 1963, als das Buch erstmals erschien, werden auch heute noch viele der Grundaussagen auf Widerspruch stoßen. Die in „America’s Great Depression“ vertretenen Thesen standen diametral der damals vorherrschenden Lehre entgegen. Neuere Forschungen haben aber bestätigt, was Rothbard aufgezeigt hat.

Seit Rothbards Darlegung wissen wir, dass der staatliche Interventionismus schon unter der Regierung von Herbert Hoover (1929-1933) begann und dazu beigetragen hat, die Rezessionen zu vertiefen. Präsident Franklin Delano Roosevelt (1933-1945) hat dann anschließend nicht nur die interventionistische Politik Hoovers fortgesetzt, sondern noch verschlimmert. Bei Roosevelt trat zum Interventionismus noch eine massive antikapitalistische Rhetorik hinzu. Die Ausweitung der Staatseingriffe auf Löhne und Preise machte dann schließlich aus der Rezession eine „große“ Depression. Aufgrund der neuen Erkenntnisse ist es nicht mehr vertretbar, die These zu verkünden, die Große Depression sei das Resultat der freien Marktwirtschaft gewesen, und nur aufgrund staatlicher Intervention sei es zu einer Erholung gekommen.

Man kann heute wirklich nur noch den Kopf schütteln, wenn man sich vor Augen hält, mit welcher Dreistigkeit die Regierung unter Roosevelt elementare Marktgesetze skrupellos verletzte. Um die Preise für landwirtschaftliche Produkte zu stützen, wurden Millionen von Ferkeln abgeschlachtet und selbst in Anbetracht von weitverbreitetem Hunger landwirtschaftliche Flächen stillgelegt. Trotz hoher Arbeitslosigkeit wurde es Unternehmen untersagt, die Löhne zu kürzen. Unter Roosevelts Führung wurde Amerika von einer Welle des Antikapitalismus überrollt und mit an totalitäre Regime erinnernde Rhetorik Unternehmern und Bankiers die Schurkenrolle für die Depression zugewiesen. Es ist nicht verwunderlich, dass die private Investitionsneigung über Jahre hinweg äußerst schwach blieb. Bis zum Ende der Regierung Roosevelt war die amerikanische Volkswirtschaft von Regimeunsicherheit gelähmt. Es ist nicht verwunderlich, dass die amerikanische Volkswirtschaft jahrelang nicht aus der Depression kam. Roosevelt hat das Land nicht aus der Depression geführt, sondern seine Wirtschaftspolitik hat erst bewirkt, dass aus der Rezession die Große Depression wurde. Die Arbeitslosigkeit sank dann erst merklich, als die US-Regierung mit der Aufrüstung begann und immer mehr junge Männer in den Militärdienst gezwungen wurden.

Die Große Depression war nicht die Folge eines wilden Kapitalismus, sondern das Ergebnis, dass die Regierung darauf beharrte, den Wirtschaftsboom künstlich am Leben zu halten und die Notenbank großzügig das Kreditvolumen anwachsen ließ. Als es dann zum Krach kam, griff dieser auf die gesamte Wirtschaft vor allem deshalb über, weil die Regierung immer massiver in die Volkswirtschaft eingriff.

Obwohl in der Zwischenzeit immer mehr Forschungsarbeiten die empirische Analyse Rothbards bestätigten, wird doch nur selten der theoretische Ansatz von Rothbard, der ja die Grundlage seiner empirischen Analysen darstellt, rezipiert. Rothbards Analyse fußt auf der Konjunkturtheorie, wie sie vor allem von Mises und Hayek entwickelt wurde. Rothbard ergänzte seine Analyse durch den Aspekt, dass Unternehmen, das heißt die Kapitalisten, die Produktionsstruktur nicht nur aufbauen, d.h. Akkumulation des Kapitals betreiben, sondern auch die bestehende Produktionsstruktur erhalten. Beides verlangt, dass Finanzmittel vorgestreckt werden, denn erst ganz am Ende, beim Konsumenten, wird das Produkt letztendlich bezahlt, während die Arbeiter ja schon vor der Konsumreife der Produkte ihre Löhne und Gehälter erhalten. Diese Sicht erhellt die Bedeutung des Sparens für die Erhaltung der Kapitalstruktur und steht vollständig im Gegensatz zur Konjunkturtheorie keynesianischer Prägung, die Wirtschaftskrisen aus mangelnder Nachfrage erklärt.

Die österreichische Schule identifiziert übermäßige Kreditexpansion als Ursache dafür, dass Projekte für die Produktion von Gütern in Angriff genommen werden, die die Konsumenten letztlich nicht bezahlen können. Eine Ausweitung der Geldmenge in Verbindung mit einem Zinssatz unter dem Gleichgewichtszinssatz hat zur Folge, dass die Unternehmen versuchen, die Kapitalstruktur zu erweitern, während die Verbraucher keinen Konsumverzicht üben. Der niedrige Zins setzt ein falsches Signal hinsichtlich der tatsächlichen Verfügbarkeit von Investitionsmitteln. Die Kapitalstruktur wird erweitert, ohne dass ein entsprechendes Sparaufkommen zur Verfügung stünde. Es findet eine Überakkumulation von Kapital statt, die sich als Fehlinvestition erweist, wenn klar wird, dass das Sparaufkommen nicht ausreicht, um die ausgeweitete Produktionsstruktur zu unterhalten.

Der Boom ist die Fehlentwicklung, während die Rezession die Korrektur dieser Fehlentwicklung darstellt. Dies ist natürlich eine ganz andere Sicht der Dinge, als sie selbst heute noch vorherrscht. Die in der heutigen Praxis – viel weniger jedoch in der Wissenschaft – immer noch tonangebende Meinung besagt, dass es darauf ankäme, gleichsam die Korrektur zu korrigieren. Dieses von John Maynard Keynes in den 30er Jahren, zum Höhepunkt der Weltwirtschaftskrise, in die Welt gesetzte Modell sieht niedrige Zinsen und Ausweitung der Liquidität als die Mittel an, den Boom zu perpetuieren. Wenn dann die Krise kommt, wird das nicht als Korrektur eines Fehlprozesses begriffen, sondern als ein Irrweg, der durch höhere Staatsausgaben korrigiert werden muss.

Aus Sicht der Rothbardschen Analyse wurde vor und während der Großen Depression wirtschaftspolitisch so ziemlich alles falsch gemacht. Als es 1929/30 zum Konjunktureinbruch kam, wurden zahlreiche Maßnahmen ergriffen, die die Depression verlängerten und vertieften:

- Maßnahmen zur Verzögerung der Liquidation von Fehlinvestitionen

- Niedrigzinspolitik und neue Geldschöpfung

- Aufrechterhaltung von überhöhten Lohnsätzen

- Stabilisierung des Preisniveaus

- Maßnahmen der Deflationsbekämpfung

- Erneute Inflationierung der Volkswirtschaft

- Setzung von Konsumanreizen

- Maßnahmen zur Verminderung des Sparens

- Ausweitung der Arbeitslosenunterstützung

Obwohl die empirische Seite der Rothbardschen Analyse inzwischen kaum noch Widerspruch hervorruft, fehlt es noch daran, dass auch die Theorie, auf der die Analyse Rothbards aufbaut, bekannter wird und auch vom so genannten Mainstream aufgenommen wird. In der folgenden Darstellung wird in diesem Sinn der Ansatz von Rothbard mit den Methoden der modernen Makroökonomik modelliert. Die Basis für das Modell ist zum einen die sogenannte Quantitätstheorie des Geldes (Fishersche Verkehrsgleichung) und zum anderen die neoklassische Wachstumstheorie (Swan-Solow).

Teil 2 – Modelldarstellung

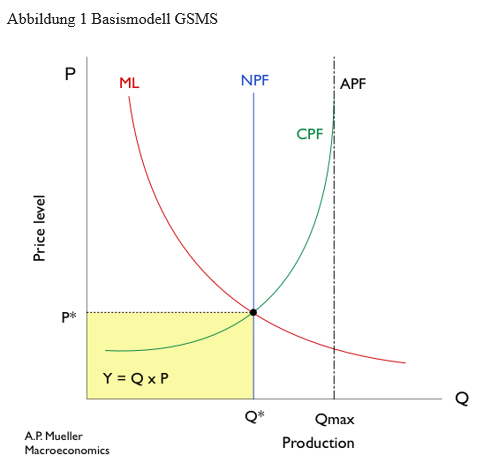

Das GSMS-Modell (Abbildung 1) macht eine scharfe Trennung zwischen der Güterseite und der Geldseite. Die Güterseite besteht aus der natürlichen Produktionsgrenze (NPF), welche eine normale Auslastung der volkswirtschaftlichen Kapazität kennzeichnet. Je mehr sich die Wirtschaftsaktivität der absoluten Produktionsgrenze (APF) annähert und sich dabei entlang der Kurve der konjunkturellen Produktionsgrenze (CPF) bewegt, kommt es zu einem Anstieg des Preisniveaus als Folge der Zunahme der Opportunitätskosten, wenn entsprechend die Liquiditätsversorgung (Kurve ML) der Volkswirtschaft zunimmt.

Diese sogenannte „makroökonomische Liquidität“ des Modells besteht aus der Geldmenge M1 multipliziert mit der Transaktionshäufigkeit, die das Sozialprodukt bzw. im erweiterten Modell der Kapitalstock bei seiner Ausweitung erfährt. Ein Anstieg dieser makroökonomischen Liquidität entspricht einer Erhöhung der gesamtwirtschaftlichen Nachfrage und führt im Modell zu einem Anstieg sowohl der Wirtschaftsaktivität als auch des Preisniveaus.

In der Krise kommt der Rückgang der makroökonomischen Liquidität dadurch zustande, dass sowohl der Finanzmultiplikator als auch die Umlaufsgeschwindigkeit fallen. Mit anderen Worten: die Nachfrage und das Angebot von Krediten schrumpfen, und es wird mehr Liquidität gehalten, oder, was auf dasselbe hinausläuft, mehr Geld gehortet.

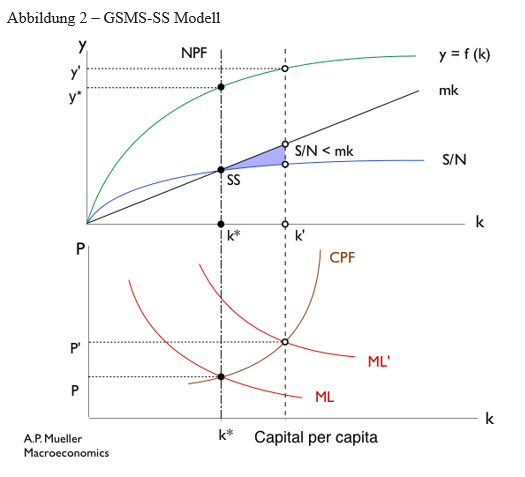

Im GSMS-SS Modell (Abbildung 2) lässt sich zeigen, wie eine geldpolitische Expansion die wirtschaftliche Aktivität über die natürlich natürliche Produktionsgrenze hinaus antreibt.

Diese „Überkonjunktur“ ist jedoch nicht dauerhaft tragbar, da auf der einen Seite die mit der Ausweitung der Geldmenge verbundene Zinssenkung die Investitionen antreibt (Kapitalakkumulation), auf der anderen Seite jedoch keine Reduktion der Konsumausgaben erfolgt. Während die Wirtschaftssubjekte de facto ihre Zeitpräferenzen nicht geändert haben, zeigt die künstlich herbeigeführte Zinsabsenkung eine erhöhte Sparneigung an, so dass das trügerische Bild entsteht, es stünden mehr Investitionsmittel zur Verfügung als tatsächlich vorhanden sind. Im Modell zeigt der obere Teil, wie sich tendenziell die Produktionsstruktur ausweitet (von k nach k‘), und sich eine Lücke aufgrund des unzureichenden Sparaufkommens bildet zwischen den zur Erhaltung der Kapitalstruktur nötigen Mitteln (mk) und dem Sparaufkommen (S/N). Es gibt zu wenige Ressourcen, um die von der Geldmengenexpansion induzierte erweiterte Produktionsstruktur zu erhalten. Die Volkswirtschaft gerät in eine Rezession, weil die Kosten der Kapitalerhaltung höher sind als an Sparmittel zur Verfügung steht. Ein solcher Rückgang der Wirtschaftsaktivität markiert nicht etwa eine Fehlentwicklung, sondern ist die Rückkehr zum Gleichgewicht. Die Fehlentwicklung war vielmehr der Boom. Nicht mangelnde Nachfrage ist die Ursache der Krise, sondern die vorangegange Übernachfrage.

Das Modell zeigt grafisch die Thesen von Rothbard. Diese Theorie steht in scharfem Gegensatz zu den seit der sogenannten keynesianischen Revolution dominierenden Vorstellungen zur Konjunkturpolitik. Das Modell bestätigt die Forderung von Rothbard, dass die Krise am schnellsten nicht durch mehr Inflationierung, sondern durch Deflationieren (Bewegung der ML‘-Kurve nach ML) überwunden werden kann. Nicht mehr Konsum, sondern mehr Sparen stellt den Ausweg aus der Krise dar.

Unter Umständen kann eine geldpolitisch induzierte Expansion stabilisiert werden, wenn parallel zur Kreditausweitung die Produktionsleistung durch den technischen Fortschritt ansteigt, so dass es zu einem höheren Sparaufkommen kommt. In diesem Fall würde sich die Produktionsfunktion nach oben verlagern und damit auch die Sparkurve nach oben verschieben. Die erweiterte Kapitalstruktur könnte dann nicht nur erhalten bleiben, es käme auch nicht zu einer Preisinflation (Abbildung 3).

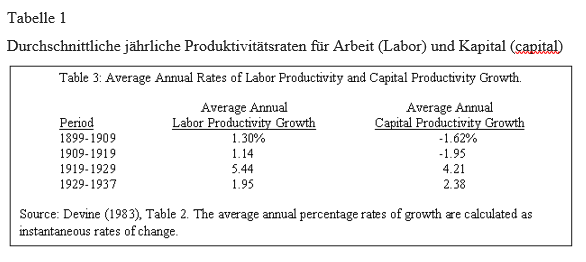

Dies erklärt, weshalb es während des Booms in den 20er Jahren in den Vereinigten Staaten nicht zu einer Preisinflation gekommen ist. Zu der Zeit, als Rothbard seine Analyse veröffentlichte, lagen dazu noch keine genaueren Zahlen vor. In der Zwischenzeit gibt es jedoch, auch angeregt durch die monetaristische Kritik am keynesianischen Modell, ein ziemlich umfassendes statistisches Bild, was vor und während der Großen Depression makroökonomisch stattfand (s. Tabelle 1). Für die Produktivität zeigt sich dabei, dass es zwischen 1919 und 1929 zu einem außerordentlichen Anstieg der Produktivität sowohl von Arbeit als auch von Kapital gekommen ist.

Die Rothbardsche Analyse hat nichts von ihr der Aktualität eingebüßt. Im Gegenteil. Nach wie vor herrscht bei vielen Regierungen – seien sie nun eher rechts oder links geneigt – der konjunkturpolitische Aktivismus vor, wonach jeglicher Ansatz einer Rezession mit erneuter Geldausweitung und mit neuen Ausgabenprogrammen bekämpft wird. In der jüngsten Wirtschaftsgeschichte sollte dabei jedoch Japan als mahnendes Beispiel dienen. Dort wird seit einem Viertelahrhundert versucht, mit immer neuen Geldspritzen und staatlichen Ausgabeprogrammen das Land aus der Stagnation zu führen. Trotz der vielen Konjunkturmaßnahme wurde dieses Ziel nicht erreicht. Nach wie vor befindet sich die japanische Volkswirtschaft in der Stagnation mit der Folge jedoch, dass ein neuer Aufschwung immer weniger wahrscheinlich geworden ist, da in der Zwischenzeit die Staatsverschuldung gigantische Ausmaße angenommen hat. In Europa und den Vereinigten Staaten hat die extreme Geldpolitik der letzten Jahre kaum, wenn überhaupt, die reale Wirtschaft angekurbelt, sondern zu einer gewaltigen Blase bei den Vermögenswerten geführt, die, weil das Fundament für die Bewertungen fehlt, über kurz oder lang in einem Crash enden muss.

*****

Dieser Beitrag könnte Sie auch interessieren … von Andreas Marquart: Warum es noch nicht zum Bust gekommen ist

—————————————————————————————————————————————————————————

Dr. Antony P. Mueller (antonymueller@gmail.com) ist habilitierter Wirtschaftswissenschaftler der Universität Erlangen-Nürnberg und derzeit Professor der Volkswirtschaftslehre, insbesondere Makroökonomie, an der brasilianischen Bundesuniversität UFS (www.ufs.br), wo er am Zentrum für angewandte Wirtschaftsforschung und an deren Konjunkturbericht mitarbeitet und im Doktoratsprogramm für Wirtschaftssoziologie mitwirkt. Dr. Müller ist außerdem Mitglied des Ludwig von Mises Institut USA und des Mises Institut Brasilien und leitet das Webportal Continental Economics (www.continentaleconomics.com).

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto Startseite: wikipedia