Die EZB und das Verbot der monetären Staatsfinanzierung. Ein (Er-)Klärungsversuch

19. Juni 2020 – Ökonomisch betrachtet gibt es gute Gründe, die Anleihekäufe der EZB als ein Verstoß gegen das Verbot der monetären Staatsfinanzierung nach Artikel 123 AEUV einzustufen.

von Thorsten Polleit

Thorsten Polleit

Ein zentraler Baustein in der Euro-Architektur ist das Verbot für die Europäische Zentralbank (EZB) und die nationalen Euro-Zentralbanken, die öffentlichen Haushalte zu finanzieren. Er ist folgender Einsicht zu verdanken: Politiker und Regierungen, die wiedergewählt werden wollen, finanzieren die Wohltaten, die sie ihrer Wählerschaft zuschanzen wollen, nur allzu gern mit neuen Schulden. Denn die Kreditaufnahme stößt meist auf weniger politischen Widerstand als das Anziehen der Steuerschraube.

In Demokratien, in sogenannten „Wohlfahrtsstaaten“, ist der Anreiz, die Staatsverschuldung in die Höhe zu treiben, besonders stark ausgeprägt. Doch ist ein Staat erst einmal hoch verschuldet, und droht ihm gar die Zahlungsunfähigkeit, ist absehbar, dass die Zentralbank angewiesen wird, die elektronische Notenpresse anzuwerfen, um die offenen Rechnungen mit neu geschaffenem Geld zu bezahlen. Mit anderen Worten: Auf die Überschuldung folgt die Inflationspolitik.

Zwei Schutzwälle

Um also zu verhindern, dass es überhaupt so weit kommen kann, haben die Euro-Konstrukteure zwei „Schutzwälle“ errichtet:

Zum einen wurde 1997 ein Stabilitäts- und Wachstumspakt (SWP) beschlossen. Er sollte die Haushaltsdefizite der Staaten im Zaume halten: Die Obergrenze des Schuldenstands wurde mit 60 Prozent des Bruttoinlandsproduktes (BIP) festgeschrieben, das Haushaltsdefizit auf maximal 3 Prozent des BIP begrenzt. Doch leider: Seit 1999 lag die Schuldenquote des Euroraums nicht in einem Jahr bei oder unter 60 Prozent. Und im März 2020 wurde der SWP aufgrund der Coronavirus-Krise außer Kraft gesetzt.

Zum anderen hat man den nationalen Euro-Zentralbanken wie auch der Europäischen Zentralbank (EZB) per Gesetz untersagt, die Haushalte der Euro-Staaten (direkt) zu finanzieren. Im Vertrag über die Arbeitsweise der Europäischen Union liest sich dieses Verbot wie folgt:

Art. 123 AEUV (ex-Artikel 101 EGV)

(1) Überziehungs- oder andere Kreditfazilitäten bei der Europäischen Zentralbank oder den Zentralbanken der Mitgliedstaaten (im Folgenden als “nationale Zentralbanken” bezeichnet) für Organe, Einrichtungen oder sonstige Stellen der Union, Zentralregierungen, regionale oder lokale Gebietskörperschaften oder andere öffentlich-rechtliche Körperschaften, sonstige Einrichtungen des öffentlichen Rechts oder öffentliche Unternehmen der Mitgliedstaaten sind ebenso verboten wie der unmittelbare Erwerb von Schuldtiteln von diesen durch die Europäische Zentralbank oder die nationalen Zentralbanken.

(2) Die Bestimmungen des Absatzes 1 gelten nicht für Kreditinstitute in öffentlichem Eigentum; diese werden von der jeweiligen nationalen Zentralbank und der Europäischen Zentralbank, was die Bereitstellung von Zentralbankgeld betrifft, wie private Kreditinstitute behandelt.

Die EZB und die nationalen Euro-Zentralbanken dürfen den Staaten also keine Direktkredite (in Form von Kassenkrediten oder anderen Darlehensformen) gewähren. Heutzutage zapfen die Staaten die Kreditmärkte allerdings nicht primär über Darlehen an, sondern vor allem über die Ausgabe von Anleihen beziehungsweise Schuldtiteln. Verboten ist der EZB und den nationalen Euro-Zentralbanken nur der „unmittelbare Erwerb“ von Euro-Staatsschulden, ihr „mittelbarer Erwerb“ ist nicht untersagt.

Das Anleihekaufverbot gilt demnach für den Erwerb von Anleihen im Primärmarkt. Der Primärmarkt ist der Markt, auf dem eine neue Anleihe erstmalig gehandelt wird, beziehungsweise hier bildet sich ihr erster Marktpreis. Im Sekundärmarkt werden bereits im Umlauf befindliche Anleihen gehandelt. Der Grund, warum der EZB und den nationalen Euro-Zentralbanken der „unmittelbare Erwerb“ von Staatsanleihen (also der Kauf im Primärmarkt) verboten ist, liegt auf der Hand: Es soll sichergestellt werden, dass die Staaten sich zu „marktüblichen“ Konditionen verschulden. Die Euro-Baumeister hofften wohl, auf diese Weise einer übermäßigen Verschuldung der Staaten entgegenwirken zu können.

Denn nimmt ein Staat immer mehr Schulden auf, ist in einem ungehemmten Kapital(-sekundär-)markt zu erwarten, dass die Kreditzinsen ansteigen, und dass die Verteuerung der Kredite die Staaten entmutigt, sich immer weiter zu verschulden. Wäre es hingegen der EZB und den nationalen Euro-Zentralbanken erlaubt, Staatsanleihen im Primärmarkt zu erwerben, kämen ganz sicher keine marktüblichen, sondern „politische“ Zinskonditionen zustande: Die Staaten würden ihre Zentralbanken drängen, ihnen Kredite zu den geringsten Kreditkosten bereitzustellen, und die Attraktivität der Verschuldung würde gefördert.

Paradoxerweise muss man hier anmerken: Allein dadurch, dass die Zentralbanken Staatsanleihen als Pfand im Kreditgeschäft akzeptieren, privilegieren sie diese Schuldpapiere und sorgen dafür, dass der Zins der Staatsanleihen geringer ausfällt (im Vergleich zu einer Situation, in der die Zentralbanken keine Staatsanleihen beleihen oder aufkaufen). Die privilegierte Stellung, die die Zentralbanken den Staatsanleihen einräumen, lässt sich natürlich bereits als eine Form der monetären Staatsfinanzierung auslegen. Doch sie gilt heutzutage als akzeptabel, wird meist nicht weiter problematisiert.

Wenn der Sekundärmarkt den Primärmarkt bestimmt

Im Zuge der Anleiheaufkaufpolitik der EZB und der nationalen Euro-Zentralbanken ist eine Situation entstanden, die die Abgrenzung zwischen der Preisfindung auf dem Primärmarkt und der auf dem Sekundärmarkt zum Verschwinden bringt, beziehungsweise in der die Preisfindung auf dem Sekundärmarkt von den Zentralbanken maßgeblich bestimmt wird. Die Folge: Die Konditionen im Sekundärmarkt bestimmen die Konditionen im Primärmarkt. Dazu die folgenden Überlegungen:

(1) Die Kursbildung der Anleihen im Primärmarkt erfolgt stets mit Blick auf den Sekundärmarkt: Die Teilnehmer im Primärmarkt werden für eine Anleihe nicht mehr bezahlen als den Preis, den sie mit der Anleihe im Sekundärmarkt erzielen können. Wäre zum Beispiel der erwartete Preis der Anleihe im Sekundärmarkt 99 Euro, so würde niemand im Primärmarkt mehr als 99 Euro zahlen. Die erwarteten Kurse (beziehungsweise Zinsen) im Sekundärmarkt bestimmen folglich die Kurse (die Zinsen) im Primärmarkt.[1]

(1) Die Kursbildung der Anleihen im Primärmarkt erfolgt stets mit Blick auf den Sekundärmarkt: Die Teilnehmer im Primärmarkt werden für eine Anleihe nicht mehr bezahlen als den Preis, den sie mit der Anleihe im Sekundärmarkt erzielen können. Wäre zum Beispiel der erwartete Preis der Anleihe im Sekundärmarkt 99 Euro, so würde niemand im Primärmarkt mehr als 99 Euro zahlen. Die erwarteten Kurse (beziehungsweise Zinsen) im Sekundärmarkt bestimmen folglich die Kurse (die Zinsen) im Primärmarkt.[1]

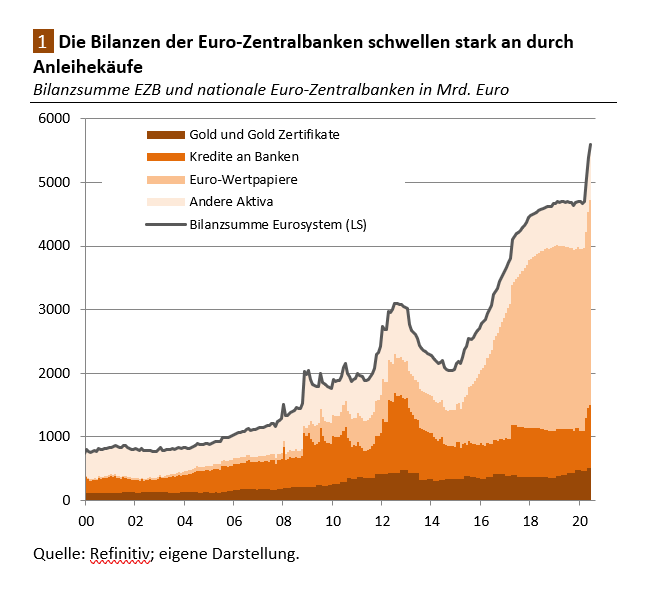

(2) Die EZB und die nationalen Euro-Zentralbanken kaufen mittlerweile Euro-Staatsanleihen im Sekundärmarkt in großem Stil. Sie bestimmen dadurch in entscheidendem Maße die Zinsbildung auf dem Sekundärmarkt und damit folglich auch die auf dem Primärmarkt: Die Zentralbank fragt eine Anleihe im Sekundärmarkt nach, und das treibt deren Kurs in die Höhe (im Vergleich zu einer Situation, in der die Zentralbank nicht als Käufer auftritt). Entsprechend fallen die Anleihekurse (Anleiherenditen) im Primärmarkt höher (niedriger) aus, als sie ohne den Eingriff der Zentralbank ausfallen würden.

(3) Die EZB und die nationalen Euro-Zentralbanken treten als Käufer für nahezu alle Laufzeiten auf.[2] Daher unterliegen auch die Kreditkonditionen für nahezu alle Laufzeiten im Sekundärmarkt maßgeblich dem Einfluss der Zentralbankpolitik; und entsprechend fallen die Konditionen im Primärmarkt aus. Die Frage drängt sich auf: Setzen die EZB und die nationalen Euro-Zentralbanken „durch die Hintertür“ die Zinskonditionen im Primärmarkt? Und wenn ja, hieße das ökonomisch gesehen nicht auch, dass die Zentralbanken gegen das Verbot der monetären Staatsfinanzierung verstoßen, wie es in Artikel 123 AEUV niedergelegt ist?

(4) Man könnte an dieser Stelle einwenden: Die Käufe der Zentralbanken sind betragsmäßig nicht unbegrenzt, sondern begrenzt. Zum Beispiel verkündete die EZB am 22. Januar 2015, sie werden pro Monat Anleihen von Eurostaaten und EU-Institutionen in Höhe von 60 Mrd. Euro bis September 2016 kaufen. Folglich konnten die Investoren nicht versichert sein, dass die Zentralbank im Fall der Fälle alle angebotenen Anleihen kaufen wird. So gesehen hat die Zentralbank zwar die Marktpreisbildung der Anleihen beeinflusst, aber sie hat sie nicht vollends ausgehebelt – denn zumindest etwas Unsicherheit war für die Investoren verblieben. So gesehen war der Primärmarkt zwar geldpolitisch beeinflusst, aber er büßte seinen Bezug zur Marktrealität nicht vollständig ein.

(5) In der Praxis reihen die Zentralbanken jedoch ein Anleiheaufkaufprogramm an das andere, sie verlängern und erweitern bestehende Kaufprogramme. Das beeinflusst die Markterwartungen ganz entscheidend: Die Marktakteure können mit guten Gründen darauf wetten, dass die Zentralbanken, wenn sie erst einmal Staatsanleihen aufgekauft und ihre Aufkaufprogramme Stück für Stück erweitert haben, sich nicht so ohne weiteres von dieser Politik abkehren werden. Das gilt insbesondere dann, wenn Investoren vermuten können, dass die bereits erfolgten Käufe einen „kritischen Schwellenwert“ überschritten haben.

Das wäre beispielsweise dann der Fall, wenn (a) die Zentralbanken schon so viele Staatsanleihen aufgekauft haben und in ihren Bilanzen ausweisen, dass sie es sich schlichtweg nicht mehr leisten können, mit den Schuldpapierkäufen aufzuhören, weil die Schuldner ansonsten zahlungsunfähig würden und den Zentralbanken ruinöse Abschreibungen drohten. (b) Ein Beenden der Staatsanleihekäufe droht, die Zinsen ansteigen und damit das gesamte Wirtschafts- und Finanzsystem zusammenbrechen zu lassen, ein Ereignis, das mit allen politischen Mitteln verhindert werden soll.

Das Verneinen der monetären Staatsfinanzierung

Durch ihre Anleihekäufe können die Zentralbanken die Marktkurse auch direkt setzen. Dazu signalisieren sie beispielsweise der Investorenschaft (in klaren Worten), welche Kurse beziehungsweise Renditen geldpolitisch gewünscht sind. Sie setzen dadurch gewissermaßen einen Mindestpreis für Anleihen (eine Maximalrendite). In diesem Fall spiegeln die Kurse dann die erwarteten Kaufpreise der Zentralbanken wider, die kaum mehr oder gar nichts mehr zu tun haben mit der Risikolage der Schuldner. Die gesetzliche Vorgabe, dass die Zentralbanken Anleihen nur im Sekundärmarkt, nicht aber im Primärmarkt erwerben dürfen, verliert die ihr zugedachte Wirkung. Artikel 123 AEUV (1) ist ausgehebelt, eine monetäre Staatsfinanzierung durch EZB nationale Euro-Zentralbanken zu konstatieren.

Mit seinem Urteil vom 11. Dezember 2018 hat der Europäische Gerichtshof (EuGH) entschieden, dass das „Public Sector Purchase Programme“ oder kurz „PSPP“ der EZB nicht gegen das Verbot der monetären Haushaltsfinanzierung verstoße (und dass es übrigens auch nicht über das Mandat der EZB hinausgehe). Am 5. Mai 2020 hat deutsche Bundesverfassungsgericht über die Klage gegen die Zulässigkeit des PSPP geurteilt.[3] Einen Verstoß gegen das Verbot der monetären Staatsfinanzierung, wie es in Artikel 123 AEUV niedergelegt ist, haben die Karlsruher Richter beim PSPP ebenfalls ausdrücklich nicht festgestellt. Der Argumentation, dass die Anleihekäufe über ihre Wirkung auf die Sekundär- und Primärmärkte Artikel 123 AEUV aushebeln könnte, hat man sich nicht angeschlossen. Aus Sicht der Richter ist das PSPP nicht als eine Form der monetären Staatsfinanzierung einzustufen, „weil

– das Volumen der Ankäufe im Voraus begrenzt ist,

– die vom Eurosystem getätigten Käufe nur in aggregierter Form bekannt gegeben werden,

– eine Obergrenze von 33 % je Internationaler Wertpapierkennnummer eingehalten wird,

– Ankäufe nach dem Kapitalschlüssel der nationalen Zentralbanken getätigt werden,

– nur Anleihen von Körperschaften erworben werden, die aufgrund eines Mindestratings Zugang zum Anleihemarkt besitzen und

– Ankäufe begrenzt oder eingestellt und erworbene Schuldtitel wieder dem Markt zugeführt werden sollen, wenn eine Fortsetzung der Intervention zur Erreichung des Inflationsziels nicht mehr erforderlich ist.“[4]

Vor dem Hintergrund einer solchen Bewertung stellt sich die Frage, wie denn das allerneuste Anleiheaufkaufprogramm der EZB mit Namen „PEPP“ (Abkürzung für „Pandemic Emergency Purchase Programme“) zu beurteilen ist. Reicht es schon aus, wenn das PEPP gegen eines dieser Kriterien verstößt, um die Anleihekäufe als monetäre Staatsfinanzierung einzustufen? Oder müssen mehrere der aufgeführten Kriterien oder alle Kriterien verletzt sein? Während die Richter hier vermutlich reichlich Interpretations- und Urteilsspielraum erblicken, ist die ökonomische Sachlage (auch hier) recht klar.

Die unendliche Geschichte: Anleihe-Aufkaufprogramme

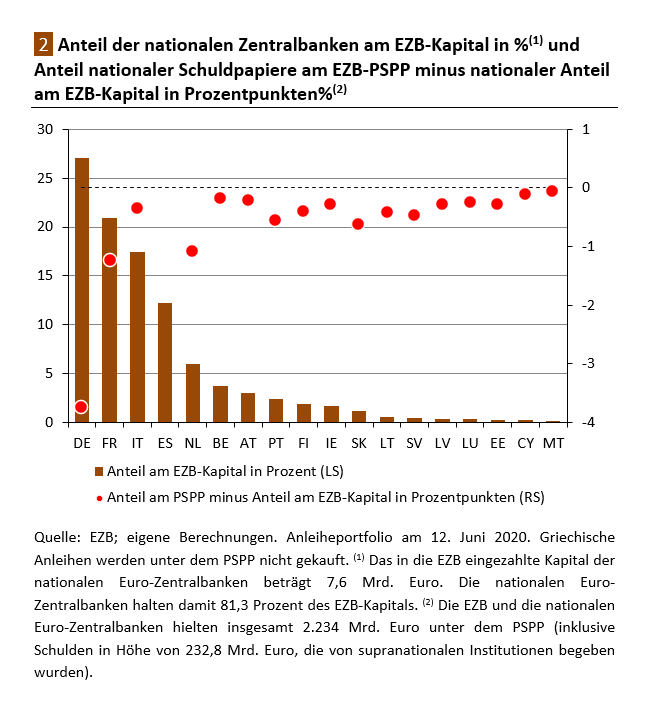

Ein Hinweis zur Beantwortung der Frage, ob die EZB monetäre Staatsfinanzierung betreibt oder nicht, könnte man am Verhältnis zwischen den gekauften nationalen Staatsanleihen und dem jeweiligen Kapitalanteil der nationalen Euro-Zentralbanken am Eigenkapital der EZB festmachen. Wenn die EZB „normale“ Geldpolitik beitreibt, dürfte sie kein Land bevorzugen oder benachteiligen; sie müsste anteilig gleichmäßig Anleihen der Euroländer kaufen. Würde hingegen der Anteil einer nationalen Anleihe im EZB-Portfolio den Kapitalanteil der nationalen Euro-Zentralbank am EZB-Eigenkapital übersteigen, wäre das eine Bevorzugung des betreffenden Landes.

Die Zusammensetzung des EZB-PSPP-Portfolios für Ende Mai 2020 zeigt allerdings keine derartigen Auffälligkeiten (Abb. 2): Die Anteile der nationalen Schuldpapiere am EZB-PSPP-Portfolio überstiegen nicht die nationalen Anteil am EZB-Kapital („Kapitalschlüssel“). Schuldpapiere aus Deutschland, Frankreich und den Niederlanden waren allerdings etwas unterrepräsentiert.

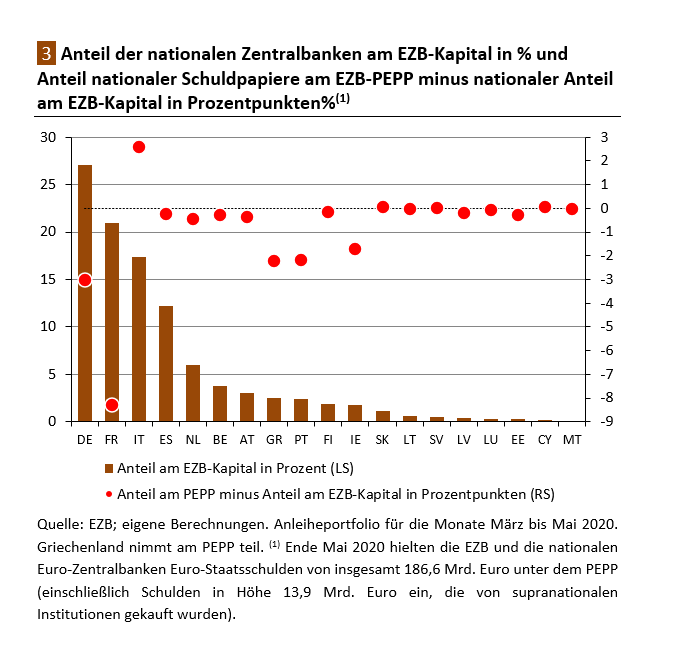

Beim PEPP zeigt sich bis Ende Mai 2020 eine Bevorteilung Italiens: Der Anteil der gekauften italienischen Anleihen lag mit 20 Prozent an den Gesamtkäufen des PEPP deutlich höher als der Anteil der Italiener am Eigenkapital der EZB in Höhe von 17,41 Prozent (Abb. 3). Frankreich und auch Deutschland wurden hingegen „benachteiligt“. Die Ankäufe wurden also nicht entsprechend dem Kapitalschlüssel der nationalen Zentralbanken getätigt. Ein Kriterium, dessen Erfüllung das Bundesverfassungsgericht genannt hat, damit kein Verstoß gegen das Verbot der monetären Staatsfinanzierung vorliegt, ist also verletzt.

Beim PEPP zeigt sich bis Ende Mai 2020 eine Bevorteilung Italiens: Der Anteil der gekauften italienischen Anleihen lag mit 20 Prozent an den Gesamtkäufen des PEPP deutlich höher als der Anteil der Italiener am Eigenkapital der EZB in Höhe von 17,41 Prozent (Abb. 3). Frankreich und auch Deutschland wurden hingegen „benachteiligt“. Die Ankäufe wurden also nicht entsprechend dem Kapitalschlüssel der nationalen Zentralbanken getätigt. Ein Kriterium, dessen Erfüllung das Bundesverfassungsgericht genannt hat, damit kein Verstoß gegen das Verbot der monetären Staatsfinanzierung vorliegt, ist also verletzt.

An dieser Stelle ist zudem zu bedenken, dass die Tilgungsbeträge aus fälligen Anleihen reinvestiert werden. Die EZB und die nationalen Euro-Zentralbanken werden daher bis auf Weiteres aktive Kreditgeber bleiben. Dass die Anleihen jemals wieder zurückgezahlt oder in den Markt verkauft werden und damit aus den Bilanzen der Zentralbanken verschwinden, ist aus heutiger Sicht sehr unwahrscheinlich: Das würde zur Vernichtung der Geldmenge führen, die zuvor neu geschaffen wurde; und dadurch würden wirtschaftspolitisch unerwünschte Folgen in Gang gesetzt wie Rezession und Preisdeflation.

An dieser Stelle ist zudem zu bedenken, dass die Tilgungsbeträge aus fälligen Anleihen reinvestiert werden. Die EZB und die nationalen Euro-Zentralbanken werden daher bis auf Weiteres aktive Kreditgeber bleiben. Dass die Anleihen jemals wieder zurückgezahlt oder in den Markt verkauft werden und damit aus den Bilanzen der Zentralbanken verschwinden, ist aus heutiger Sicht sehr unwahrscheinlich: Das würde zur Vernichtung der Geldmenge führen, die zuvor neu geschaffen wurde; und dadurch würden wirtschaftspolitisch unerwünschte Folgen in Gang gesetzt wie Rezession und Preisdeflation.

Das PEPP ist im Kern nichts anderes als ein noch gewaltigerer Anleiheaufkauf in einer Reihe gewaltiger Anleiheaufkaufprogramme: Mit ihm sollen nicht nur noch mehr Staatsanleihen monetisiert werden, sondern nun auch Unternehmensschulden. Auch das PEPP wird bereits, wie seine Vorgänger, über die Zeitachse immer größer gemacht: Es wurde im März 2020 mit einem Volumen von 750 Mrd. Euro verkündet. Bereits am 4. Juni 2020 wurde es um weitere 600 Mrd. Euro auf insgesamt 1,35 Billionen Euro aufgestockt. Das PEPP ist ein weiterer Schritt, die geldpolitische Hoheit über den Sekundärmarkt der Euro-Staatsanleihen zu vervollkommnen, so dass die Zinsen auf dem Sekundärmarkt mehr denn je die Zinsen auf dem Primärmarkt bestimmen.

Aus ökonomischer Sicht gibt es überzeugende Gründe, die EZB und die nationalen Euro-Zentralbanken zu bezichtigen, mit ihren Anleiheaufkaufprogrammen – vor allem auch mit dem PEPP – gegen das Verbot der monetären Staatsfinanzierung, wie es Artikel 123 AEUV ausspricht, zu verstoßen: Die Geldpolitik diktiert die Zinsen im Sekundärmarkt und damit auch die Zinsen im Primärmarkt. Wenn sich die Rechtsprechung darauf einlässt, die von den Zentralbankräten selbsterfundenen Programm-Kriterien als Prüfstein zu akzeptieren, ob eine monetäre Staatsfinanzierung stattfindet oder nicht, dann muss man den Verdacht haben, sie verliert Sinn und Zweck des Artikels 123 AEUV aus dem Auge.

Eine unbequeme Wahrheit

Zweifellos ist eine (nicht nur für Richter) heikle Situation entstanden, die jedoch alles andere als überraschend ist: Der Euro repräsentiert ungedecktes Geld (wie übrigens auch der US-Dollar, japanische Yen und chinesischer Renminbi). Er wird durch Kreditvergabe im wahrsten Sinne des Wortes aus dem Nichts geschaffen, und vor allem die Staaten haben kräftig Gebrauch gemacht von den Verschuldungsmöglichkeiten, die der ungedeckte Euro ihnen bietet. Mittlerweile ist eine Situation entstanden, in der die Finanzierung vieler Euro-Staaten ohne weitreichende Markteingriffe der Zentralbanken nicht mehr möglich ist.

Die Lage auf den Finanzmärkten ist nur deswegen „entspannt“, weil Investoren damit rechnen, dass die Zentralbanken Gewehr bei Fuß stehen, um bei Problemen einzuspringen: Sollte eine Verkaufswelle durch die Anleihemärkte fegen, werden die Zentralbanken schon auf der Käuferseite stehen und einen Kurseinbruch der Euro-Staatsanleihen und damit steigende Zinsen abwehren – so denken viele Investoren, und zwar weil die Zentralbankräte so denken. Verbieten die Richter der EZB und den nationalen Euro-Zentralbanken, die Staatsschulden zu monetisieren, wäre es vorbei mit der Ruhe auf den Märkten und vermutlich auch mit dem Euro.

Denn Regierende und Regierte machen keine Anstalten, aufgelaufene Staatsschulden zurückzuzahlen. Und in einer „Notlage“ lebt man erst recht ganz ungeniert auf Pump. Der politisch diktierte Lockdown als Folge der Coronavirus-Ausbreitung ist dafür ein gutes Beispiel: Um dem vermeintlich größten Übel – der Rezession – zu entkommen, wird ein vermeintlich kleineres Übel (noch größere Verschuldung) akzeptiert. Und wenn irgendwann der Schuldenkollaps droht (ein großes Übel), ist absehbar, dass man im Ausweiten der Geldmenge das vergleichsweise kleinere Übel erblicken wird.

Die unbequeme Wahrheit lautet: Ohne die monetäre Staatsfinanzierung durch die EZB und die nationalen Euro-Zentralbanken droht der „Euro-Systemkollaps“. Anders gesagt: Der nominale Erhalt des Euro und der wirtschaftlichen und politischen Strukturen, die er hervorgebracht hat, wird ohne Verstoß gegen das Verbot der monetären Staatsfinanzierung nicht möglich sein. Das muss nicht nur Zweifel an der künftigen Kaufkraft des Euro wecken. Denn wenn das Ziel, die Staaten um jeden Preis flüssig zu halten, alle anderen Ziele beginnt zu überlagern, dann werden auch die Grundlagen der freiheitlichen Gesellschaft und Wirtschaft aufgehoben.

[1] Zwischen dem Kurs und der Rendite eines festverzinslichen Schuldpapiers besteht ein inverser Zusammenhang: Steigt der Kurs der Anleihe, fällt ihre Rendite; und fällt der Kurs, steigt die Rendite.

[2] Beim „Public Sector Purchase Programme“ (PSPP) beträgt die Laufzeit der Schuldpapiere mindestens 1 Jahr, maximal weniger als 31 Jahre. Beim „Pandemic Emergency Programm“ (PEPP) beträgt die Laufzeit mindestens 70 Tage, maximal weniger als 31 Jahre.

[3] Siehe Bundesverfassungsgericht, Beschlüsse der EZB zum Staatsanleihekaufprogramm kompetenzwidrig, Pressemitteilung Nr. 32/2020 vom 5. Mai 2020. Das Gericht kam zum Schluss, Bundesregierung und Bundestag haben das deutsche Grundgesetz verletzt. Denn sie haben es unterlassen dagegen vorzugehen, dass die EZB bei Ihrer Entscheidung, Staatsanleihen aufzukaufen, weder geprüft noch dargelegt hat, dass diese Politik „verhältnismäßig“ ist. Der EZB hält das Gericht vor, die Auswirkungen ihrer Anleihekäufe nicht nach Verhältnismäßigkeitsgesichtspunkten abgewogen zu haben. Die Deutsche Bundesbank darf an den EZB-Anleihekäufen bis auf Weiteres nicht mehr mitwirken, so die Richter – allerdings erst nach einer Übergangsfrist von höchstens drei Monaten.

[4] Siehe hierzu Bundesverfassungsgericht, Verfassungsbeschwerden und Organstreitverfahren gegen das OMT-Programm der Europäischen Zentralbank erfolglos, Pressemitteilung Nr. 34/2016 vom 21. Juni 2016, hier Punkt 3 (e). Anmerkung: Am 4. März 2015 hat der EZB-Rat die Ankaufobergrenze auf 25% festgelegt. Der Grund: Viele Anleihen, die die EZB kauft, sind mit einer „Collective Action Clause“ (CAC) ausgestattet. Die CAC besagt, dass die Vertragsbedingungen einer Anleihe geändert werden können (z. B. Laufzeitverkürzung, Herabsetzung des Nennwertes), wenn 75 Prozent der Anleihebesitzer der Änderung zustimmen. Die EZB wollte anfänglich nicht in die Situation zu geraten, hier eine Sperrminorität zu haben. Am 3. September 2015 wurde die Ankaufobergrenze auf 33% heraufgesetzt. Die Ankaufsgrenze ist so gesehen also kein hartes, unverrückbares Kriterium.

Thorsten Polleit, Jahrgang 1967, ist seit April 2012 Chefvolkswirt der Degussa. Er ist Honorarprofessor für Volkswirtschaftslehre an der Universität Bayreuth, Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama, Mitglied im Forschungsnetzwerk „Research On money In The Economy“ (ROME) und Präsident des Ludwig von Mises Institut Deutschland. Er ist Gründungspartner und volkswirtschaftlicher Berater eines Alternative Investment Funds (AIF). Die private Website von Thorsten Polleit ist: www.thorsten-polleit.com. Hier Thorsten Polleit auf Twitter folgen.

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto: Adobe Stock