Über die Kosten von Fiat- und Gold-Geld

23. Januar 2019 – von Karl-Friedrich Israel

Karl-Friedrich Israel

Das traditionelle Argument für ungedeckte Umlaufsmittel und letztendlich Fiat-Geld basierte auf den Produktionskosten des Geldes. Die realen Ressourcen, die man traditionell für den Goldbergbau und die Prägung von Barren und Münzen verwendet hatte, könnten unter einem Fiat-Standard für andere Produktionszwecke genutzt werden und so die Gesellschaft als Ganzes bereichern. Das Argument geht auf so große Namen wie Adam Smith und David Ricardo zurück.

In der jüngeren Vergangenheit hat Milton Friedman das Argument wiederbelebt, und es begegnet uns noch heute in Standard-Lehrbüchern der Ökonomie. Eine von mir kürzlich im Economics Bulletin veröffentlichte Studie zeigt jedoch, dass das Argument, zumindest im Falle des Eurosystems, nicht stichhaltig ist (Israel, 2019).

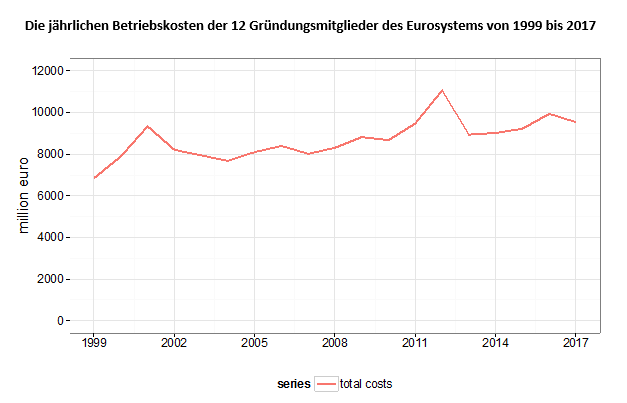

Tatsächlich sind die jährlichen Gesamtausgaben des Eurosystems mehr als dreimal so hoch wie die geschätzten jährlichen Kosten eines Goldstandards mit Teilreserve. Unter der Annahme eines Teilreservesatzes von 2% auf die Geldmenge M1 schätzte White (1999, S. 42-48) die laufenden Kosten des Goldstandards auf etwa 0,025% des BIP pro Jahr.[1]

Es hat sich allerdings herausgestellt, dass die jährlichen Betriebsausgaben des Eurosystems in den letzten zwei Jahren bei um die 0,090% des BIP der Eurozone lagen. Das entspricht in absoluten Zahlen etwa 10 Milliarden Euro. Nun muss man zugeben, dass die Schätzung von White womöglich verzerrt ist, da ein Reservesatz von lediglich 2% auf M1 als zu niedrig angesehen werden kann, obwohl solche Fälle historisch existiert haben, zum Beispiel in der Ära des freien Bankensystems in Schottland in der ersten Hälfte des 19. Jahrhunderts.

Meine Fallstudie zeigt allerdings noch etwas anderes: Selbst wenn der Reservesatz für M1 erheblich erhöht wird, bleiben die geschätzten Kosten eines generischen Goldstandards in der gleichen Größenordnung wie die tatsächlichen Kosten des Eurosystems. Mit einem Reservesatz von 25% wären die Kosten etwa gleich hoch. Bei voller Reserve auf M1 würden die geschätzten Kosten des Goldstandards etwa 0,375% des BIP betragen. Dies ist lediglich viermal so hoch wie die gegenwärtigen Kosten des Eurosystems. Und es muss dabei betont werden, dass diese Berechnung das wichtige Argument von Garrison (1985) nicht berücksichtigt, nämlich, dass die Gleichgewichtspreisinflationsrate bei einem freien Bankensystem mit Goldstandard negativ wäre, was die geschätzten Kosten des Goldstandards weiter senken würde.[2] Und entgegen der landläufigen Meinung ist eine negative Preisinflationsrate, oder Preisdeflation, sehr wohl mit Wirtschaftswachstum und Prosperität vereinbar (Bagus, 2015; Borio & Filardo, 2004).

Sollte es uns nun überraschen, dass das Eurosystem so kostspielig ist? Nicht unbedingt. Die Zentralbanken des Euroraums unterliegen keiner strengen Gewinn- und Verlustrechnung, wie herkömmliche Unternehmen. Sie können ihre Ausgaben aus den Seignorage-Gewinnen ihrer Geldpolitik finanzieren. Sie sind im wahrsten Sinne des Wortes finanziell unabhängig. Einigen Ökonomen der Public-Choice Schule zufolge werden solche Institutionen im Laufe der Zeit, innerhalb von bürokratisch gesetzten Grenzen, tendenziell immer verschwenderischer und kostspieliger. Das Eurosystem bestätigt diese theoretische Überlegung.

Die Kosteneinsparungen durch ein ungedecktes Fiat-Geld liegen im Falle des Euros damit deutlich unter den Erwartungen. Tatsächlich widerlegt der Euro das traditionelle Sparargument für ungedeckte Umlaufsmittel und Fiat-Geld. Wenn die Aufrechterhaltung des Eurosystems allerdings so kostspielig ist, könnte man sich ebenso gut wieder dem Gold zuwenden und damit einen zusätzlichen Nutzen aus größerer wirtschaftlicher und finanzieller Stabilität und geringerem moralischem Risiko ziehen, das mit einer zentral gesteuerten Grundgeldmenge einhergeht.

Der Schritt zu einer erneuten Golddeckung erscheint politisch im Moment noch sehr unwahrscheinlich, da man an den schier unerschöpflichen geldpolitischen Möglichkeiten hängt, die ein reines Fiat-Geld eröffnet. Mit einem Goldstandard wäre die Geldpolitik ganz erheblich eingeschränkt, weil die Notenbank in diesem Fall die Grundgeldmenge nicht beliebig ausweiten könnte, so wie es gegenwärtig der Fall ist.[3] Diese Einschränkung wäre aber wünschenswert, denn es würde die Realwirtschaft und die Staatshaushalte der Eurozone zu strukturellen Veränderungen zwingen, die für ein nachhaltiges Wirtschaften notwendig wären. Gegenwärtig werden diese Strukturanpassungen durch eine ultra-lockere Geldpolitik verhindert.

Ein weiterer Vorteil der Golddeckung ist nicht von der Hand zu weisen. Man könnte einen Großteil der Personalaufwendungen und administrativen Kosten abbauen, denn der Prozess der Geldpolitik und –analyse wäre viel überschaubarer und weniger komplex. Mithin wäre er sehr viel transparenter für die allgemeine Öffentlichkeit. Das Humankapital, das gegenwärtig in Form von promovierten Volkswirten in den Zentralbanken gebunden ist, könnte dann zweifelsohne einer produktiveren Tätigkeit in anderen Bereichen der Volkswirtschaft nachgehen, und somit die Gesellschaft als Ganzes tatsächlich bereichern.

Quellen

Bagus, P. (2015). In Defense of Deflation. Springer International Publishing Switzerland.

Borio, C., & Filardo, A. J. (2004). Back to the future? Assessing the deflation record. BIS Working Papers No 152.

Garrison, R. W. (1985). The Costs of a Gold Standard. In L. H. Rockwell (Ed.), The Gold Standard: An Austrian Perspective (pp. 61–79). Lexington, MA: D. C. Heath and Co.

Israel, K.-F. (2019). How cost efficient is the eurosystem? Economics Bulletin, 39(1), 115–126.

White, L. H. (1999). The Theory of Monetary Institutions. Massachusetts and Oxford: Blackwell Publishing Ltd.

[1] Die Geldmenge M1 ist definiert als die Summe aus allen Sichteinlagen, also allen Bankguthaben für die keine Laufzeit oder Kündigungsfrist vereinbart wurde und die jederzeit abgehoben werden können, und dem Bargeld (Münzen und Scheine), das sich gegenwärtig im Umlauf befindet.

[2] Sowohl Friedman als auch White gehen in ihrer Einschätzung davon aus, dass der Goldbestand mit einer Rate expandieren müsste, die eine Nullpreisinflation gewährleistet. Aber wenn die Preisinflationsrate negativ sein darf, könnte der Goldbestand mit einer niedrigeren Rate wachsen, und in einem freien Bankensystem wäre das auch der Fall. Daher wären die jährlichen Kosten des Goldstandards noch niedriger.

[3] In den letzten 10 Jahren wurde die Grundgeldmenge in den USA in etwa vervierfacht. Auch in der Eurozone stieg sie auf mehr als das Dreifache, von etwa 900 Milliarden € im August 2008 auf über 3000 Milliarden € im Jahr 2018.

Dr. Karl-Friedrich Israel hat Volkswirtschaftslehre, Angewandte Mathematik und Statistik an der Humboldt-Universität zu Berlin, der ENSAE ParisTech und der Universität Oxford studiert. Er wurde 2017 an der Universität Angers in Frankreich bei Professor Dr. Jörg Guido Hülsmann promoviert. An der Fakultät für Recht und Volkswirtschaftslehre in Angers unterrichtete er von 2016 bis 2018 als Dozent. Seit Herbst 2018 ist er wissenschaftlicher Mitarbeiter am Institut für Wirtschaftspolitik an der Universität Leipzig.

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto: © Daniel Nimmervoll – Fotolia.com