Der Wohlfahrtsverlust durch Besteuerung

22. Februar 2021 – von Karl-Friedrich Israel

Karl-Friedrich Israel

Alle Studenten der Wirtschaftswissenschaften werden früher oder später mit der neoklassischen Standardanalyse des Wohlfahrtsverlusts durch Besteuerung konfrontiert. Dabei geht es nicht um die Klärung der Frage, wozu man die Steuereinnahmen des Staates verwenden sollte, sondern vielmehr darum, wie und wo der Staat besteuern sollte, damit es zu möglichst geringen Verzerrungen im Marktgefüge kommt – gewissermaßen so, dass es am wenigsten wehtut. Idealerweise sollte die Steuer „neutral“ sein.

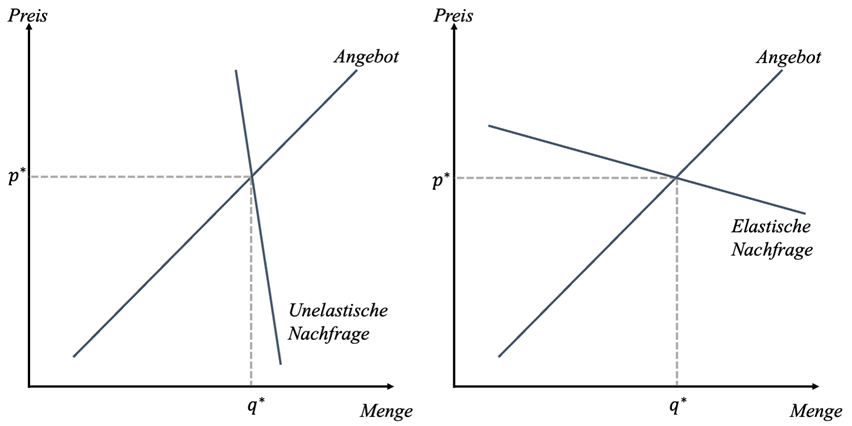

Die Analyse im Grundlagenlehrbuch VWL sieht wie folgt aus. Sowohl Angebot als auch Nachfrage auf einem gegebenen Markt zeichnen sich durch eine mehr oder weniger starke Preiselastizität aus. Die Preiselastizität misst, wie stark die nachgefragte bzw. angebotene Menge eines Gutes auf eine Preisveränderung reagiert.

Ist zum Beispiel die Nachfrage auf einem Markt unelastisch, dann kaufen die Konsumenten sowohl bei günstigen als auch teuren Preisen ähnlich große Mengen des Gutes, d.h. die nachgefragte Menge variiert nicht sehr stark, wenn sich die Preise ändern. Ist die Nachfrage hingegen elastisch, dann bricht bei einer Preiserhöhung die nachgefragte Menge relativ stark ein.

In der Diagrammdarstellung ist eine elastische Nachfrage also relativ flach und eine unelastische Nachfrage relativ steil wie in Abbildung 1 zu sehen.

Abbildung 1: Marktgleichgewichte mit unelastischer und elastischer Nachfrage

Auf jedem Markt herrscht eine Tendenz zum Gleichgewicht, d.h. tendenziell wird das Gut zu jenem Preis (p*) gehandelt, für den die nachgefragte und angebotene Menge identisch sind (q*). Das Marktgleichgewicht liegt also im Schnittpunkt von Angebot und Nachfrage.

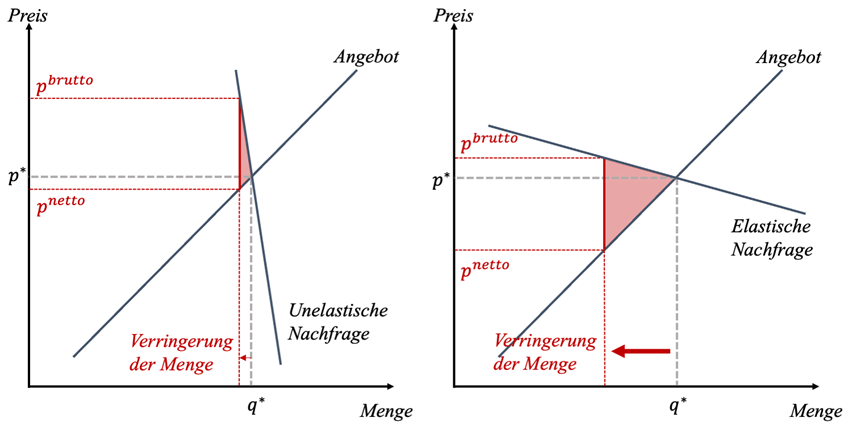

Durch eine Steuer wird ein Keil zwischen Angebot und Nachfrage getrieben. Die Konsumenten müssen nun einen höheren Preis für das Gut bezahlen, und den Produzenten bleibt weniger vom gezahlten Preis übrig als es ohne die Steuer der Fall wäre. Statt eines einheitlichen Gleichgewichtspreises gibt es nun einen Brutto- und einen Nettopreis.

Auch mit Besteuerung gibt es ein Marktgleichgewicht. Aus Sicht der Konsumenten ist der zu zahlende Bruttopreis entscheidend. Aus Sicht der Produzenten ist der Nettopreis, der nach Abzug der Steuern übrigbleibt, entscheidend. Im Gleichgewicht muss also die nachgefragte Menge zum Bruttopreis genau der angebotenen Menge zum Nettopreis entsprechen. Dieses Gleichgewicht kann nur dann erreicht werden, wenn sich die am Markt gehandelte Menge des Gutes verringert.

Abbildung 2: Standardanalyse des Wohlfahrtsverlustes von Besteuerung mit unelastischer und elastischer Nachfrage. Der Keil der Besteuerung (rotes Dreieck) ist kleiner, je unelastischer die Nachfrage ist.

Abbildung 2 verdeutlicht, dass die Verringerung der gehandelten Menge am Markt bei einer gegebenen Angebotsfunktion von der Elastizität der Nachfrage abhängt. Je elastischer (flacher) die Nachfragefunktion, desto stärker reduziert sich die gehandelte Menge am Markt aufgrund der Steuer. Das rote Dreieck entspricht dem Keil der Besteuerung, der zwischen Angebot und Nachfrage getrieben wird. Die Größe des Keils ist ein Maß für den Wohlfahrtsverlust der Besteuerung.

Das ist intuitiv nachvollziehbar: Die Verringerung der umgesetzten Menge am Markt entspricht einem Wegfall von Tauschgeschäften, die sowohl für Produzenten als auch Konsumenten von Vorteil gewesen wären – wäre da nicht die Steuer. In diesem Sinne entsteht ein Wohlfahrtsverlust, den es zum Wohle aller zu minimieren gilt. Mithilfe der neoklassischen Standardanalyse lässt sich also schlussfolgern, dass man am besten auf jenen Märkten besteuert, die sich durch eine besonders unelastische Nachfrage auszeichnen.[1] Dort wird der Keil am kleinsten sein.

Diese Analyse weist auf einen ganz wichtigen Punkt hin: Durch Besteuerung entsteht ein Wohlfahrtsverlust. Die Schlussfolgerung ist allerdings keineswegs überzeugend. Das erkennt man, sobald die Perspektive etwas ausgeweitet wird. Es reicht nicht, nur die direkten Effekte der Steuern auf jenem Markt, auf dem sie erhoben werden, in Betracht zu ziehen. Man sollte auch über die indirekten Effekte der Besteuerung auf allen anderen Märkten, also der Volkswirtschaft insgesamt, nachdenken.

Ist die Nachfrage auf dem besteuerten Markt unelastisch, dann vergrößern sich die Gesamtausgaben der Konsumenten in diesem Markt nach einer Preiserhöhung, wie sie etwa durch die Besteuerung entsteht. Das sieht man in der zweiten Abbildung ganz deutlich. Ist die Nachfrage unelastisch (links), steigt der Preis, den die Konsumenten pro Einheit des Gutes zahlen, stark an. Die Menge geht insgesamt nur geringfügig zurück. Alles in allem geben die Konsumenten mit der Steuer also insgesamt mehr Geld für dieses Gut aus. Aber woher kommen diese Mehrausgaben?

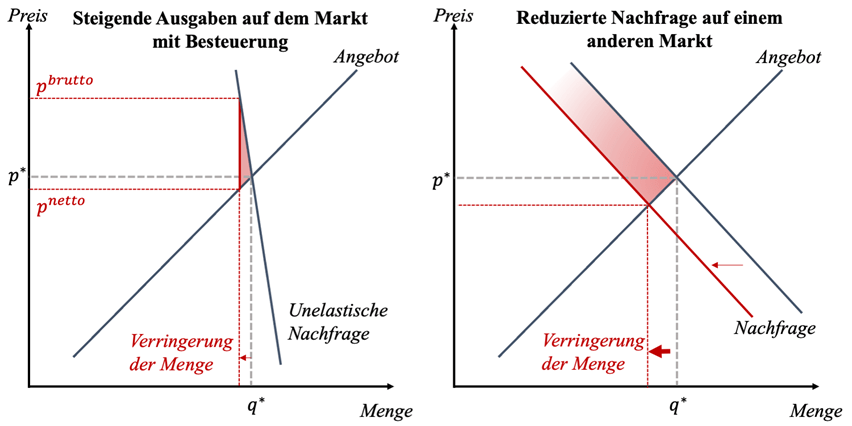

Sie fallen nicht einfach vom Himmel. Konsumenten können, bei einem gegebenen Einkommen, nur dann für ein Gut mehr Geld ausgeben, wenn sie für ein anderes Gut weniger ausgeben.[2] Dies bedeutet einen Wohlfahrtsverlust, der allerdings auf einem anderen Markt entsteht. Die Mehrausgaben können nur über eine Reduzierung der Nachfrage auf mindestens einem anderen Markt finanziert werden. Die Abbildung 3 verdeutlicht das Szenario.

Abbildung 3: Der Gesamtwohlfahrtsverlust bei Besteuerung mit unelastischer Nachfrage. Es entsteht ein zusätzlicher Wohlfahrtsverlust auf mindestens einem anderen Markt

Der gleichen Argumentation folgend, können wir feststellen, dass die Gesamtausgaben bei einer elastischen Nachfrage sinken. Das heißt die Konsumenten geben nach Erhebung der Steuer insgesamt weniger für das besteuerte Gut aus. Die Ausgaben verschieben sich also zugunsten eines anderen Marktes. Dort steigt die Nachfrage nun an. Dies wiederum verursacht einen partiellen Wohlfahrtsgewinn auf diesem Markt. Dieser kompensiert einen Teil des Wohlfahrtsverlusts, der auf dem Markt entsteht, wo die Steuer erhoben wird. Dies wird in Abbildung 4 illustriert.

Abbildung 4: Der Gesamtwohlfahrtsverlust bei Besteuerung mit elastischer Nachfrage. Es entsteht ein kompensierender Wohlfahrtsgewinn auf mindestens einem anderen Markt

Damit lässt sich festhalten, dass die Standardanalyse in die Irre führt. Der Gesamtwohlfahrtverlust wird überschätzt, wenn die Nachfrage elastisch ist, und er wird unterschätzt, wenn sie unelastisch ist.

Schlussfolgerung

Die neoklassische Standardanalyse des Wohlfahrtsverlusts der Besteuerung, die man aus zahlreichen Lehrbüchern kennt, greift zu kurz. Sie berücksichtigt lediglich die direkten Effekte einer Steuer auf dem Markt, auf dem sie erhoben wird. Sie vergisst dabei die indirekten Effekte der Besteuerung, die auf anderen Märkten ihre Wirkung zeigen.

Der Wohlfahrtverlust ist nicht notwendigerweise geringer, wenn ein Gut besteuert wird, für das eine unelastische Nachfrage am Markt herrscht. Aus Konsumentensicht ist das ganz einfach zu erkennen. Die Nachfrage für ein Gut ist nämlich genau dann unelastisch, wenn das Gut ein besonders wichtiges Bedürfnis befriedigt und keine leicht verfügbaren Alternativen zu diesem Gut bereitstehen. Es gibt also keine leicht verfügbaren Substitute. Ein Konsument kann der Steuer also nicht besonders leicht aus dem Weg gehen. Vom Standpunkt der Staatsfinanzierung mag das ein gutes Argument sein. Aus wohlfahrtökonomischer Sicht ist es sicherlich keins.

Es bleibt festzuhalten, dass jede Steuer verzerrend wirkt. Nur treten die Verzerrungen nicht notwendigerweise nur da auf, wo die Steuer erhoben wird. Will man die Gesamtverzerrung und damit den Wohlfahrtsverlust durch Besteuerung minimieren, scheint es sinnvoller zu sein, Steuern zu senken, als auf die Elastizität der Nachfrage zu schauen. Murray Rothbard kam in seinem Aufsatz zum Mythos der neutralen Besteuerung auf eben dieses Ergebnis. Konsequenterweise kam er sodann zu einer radikalen Schlussfolgerung, als er schrieb, dass wir zu der Einsicht gezwungen sind, „dass die neutrale Besteuerung ein Oxymoron ist; dass der freie Markt und die Besteuerung von Natur aus unvereinbar sind; und dass deshalb entweder das Ziel der Neutralität aufgegeben werden muss, oder aber die Institution der Besteuerung selbst.“[3]

[1] Gleiches gilt auch für das Angebot.

[2] Sie könnten auch ihre Kassenhaltung (Geldersparnisse) verringern, aber das geht nur kurzfristig.

[3] Eigene Übersetzung. Siehe Murray Rothbard (2011): Economic Controversies. Kapitel 24. Auburn: Ludwig von Mises Institute, S. 501. Im Original lesen wir: „We are forced, then, to the realization of crucial points from which free-market economists seem to have been fleeing as from the very plague. That neutral taxation is an oxymoron; that the free market and taxation are inherently incompatible; and therefore either the goal of neutrality must be forsaken, or else we must abandon the institution of taxation itself.“

Dr. Karl-Friedrich Israel ist Assistenzprofessor an der Katholischen Universität des Westens in Angers, Frankreich. Er hat Volkswirtschaftslehre, Angewandte Mathematik und Statistik an der Humboldt-Universität zu Berlin, der ENSAE ParisTech und der Universität Oxford studiert. Er wurde 2017 an der Universität Angers bei Professor Dr. Jörg Guido Hülsmann promoviert und unterrichtete dort an der Fakultät für Recht und Volkswirtschaftslehre von 2016 bis 2018 als Dozent. Von 2018 bis 2020 war er wissenschaftlicher Mitarbeiter am Institut für Wirtschaftspolitik an der Universität Leipzig.

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto: Adobe Stock