Inflationssteuer: Was vom Arbeitslohn bleibt

16. Dezember 2020 – von Karl-Friedrich Israel

Karl-Friedrich Israel

Seit Einführung des Euros hat die offiziell gemessene Preisinflation innerhalb Deutschlands keine großen Sprünge gemacht. Sie lag im Mittel bei 1,5% pro Jahr. Ihren höchsten Wert erreichte sie im Jahr 2008 mit 2,8% und ihren niedrigsten Wert nur ein Jahr später mit lediglich 0,2%. Im Jahr 2020 könnte die jährliche Inflationsrate sogar zum ersten Mal negativ ausfallen. Aber liefern diese Zahlen ein repräsentatives Bild der allgemeinen Preisentwicklung?

Es ist nicht verwunderlich, dass die Antwort auf diese Frage umstritten bleibt, denn über die Preisinflationsmessung schickt man sich an, subjektive Größen des Wirtschaftslebens zu objektivieren. Wie verändert sich der Lebensstandard der Bürger? Wieviel höher ist das reale Einkommen heute im Vergleich zu vor 20 Jahren? Wieviel teurer wird ein Warenkorb gleicher Qualität von Jahr zu Jahr? Aber was gleiche Qualität im Zuge von technologischem Fortschritt und Innovation bedeutet, lässt sich nicht objektiv bestimmen. Deshalb wird diese Frage auch niemals abschließend beantwortet werden können.

Die offizielle Preisinflationsmessung weist allerdings auch Lücken auf, die sich frei von subjektiven Werturteilen bestimmen lassen. Der harmonisierte Verbraucherpreisindex (HVPI), an dem sich die Geldpolitik der EZB orientiert, ist ein Index für den Gegenwartskonsum. Er beinhaltet also im Wesentlichen Konsumgüterpreise und klammert die Preise von Anlage- bzw. Zukunftsgütern systematisch aus. Nutzt man den HVPI zur Bewertung des Lebensstandards, reduziert man die Bürger also zu reinen Konsumenten in der Gegenwart. Sie sind aber mehr als das.

Jeder einzelne hat eine mehr oder weniger stark ausgeprägte Planungsstrategie für die Zukunft. Man ist nicht nur Gegenwartskonsument, sondern auch Sparer und Anleger zur Vorsorge für den Zukunftskonsum. Lebensqualität bestimmt sich also nicht nur daraus, wieviel ich heute konsumieren kann, sondern auch, wie gut ich für morgen vorsorgen kann. Deshalb ist die Preisinflation bei Anlage- und Vermögensgütern von Bedeutung. Sie bleibt im HVPI aber unberücksichtigt.

Außerdem ist die allgemeine Steuerlast von Bedeutung. Sie erschwert sowohl den Gegenwartskonsum als auch die Vorsorge für die Zukunft. Die durch Steuern bereitgestellten „öffentlichen Güter“, wie Bildung, Gesundheit, Infrastruktur, Umweltschutz, Recht und Ordnung, haben ihrerseits einen Einfluss auf den allgemeinen Lebensstandard. Auch hier lässt sich die allgemeine Entwicklung der Qualität nicht objektiv bestimmen. Für manche ist die Qualität öffentlicher Güter gesunken, für andere nicht. Was sich aber auch hier objektiv bestimmen lässt, ist der Geldpreis, den die Bürger für die Bereitstellung zahlen müssen. Er kann durch die Gesamtsteuerlast beziffert werden.

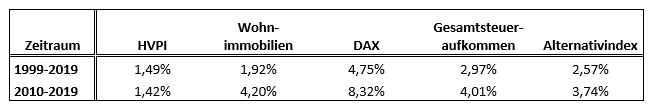

Berücksichtigt man sowohl Anlagegüter in Form von Aktien (DAX) und Wohnimmobilien (Index der Bundesbank), sowie den Preis öffentlicher Güter in Form des Gesamtsteueraufkommens, ergeben sich höhere Inflationszahlen für Deutschland seit Einführung des Euros.[1] Die Frage ist, wieviel Gewicht man den einzelnen Komponenten zuschreibt, um einen Alternativindex zu berechnen. Auch hier gibt es keine objektiv richtige Antwort. Der im folgenden präsentierte Alternativindex erhebt keinen Anspruch auf Allgemeingültigkeit.

Die durchschnittliche Gesamtsteuerlast eines deutschen Haushalts beträgt laut OSZE etwa 40% des Bruttoeinkommens. Daher ist ein Gewicht von 40% für das Gesamtsteueraufkommen plausibel. Viele Haushalte geben über lange Zeiträume einen erheblichen Anteil ihres Bruttoeinkommens für den Erwerb einer Wohnimmobilie aus. Daher wird der Wohnimmobilienindex der Bundesbank mit einem Gewicht von 15% versehen. Der DAX erhält ein Gewicht von 10%, um die Anlage in Aktien widerzuspiegeln. Der HVPI macht mit einem Gewicht von 35% den Rest des Alternativindexes aus. Die folgende Tabelle zeigt die durchschnittlichen jährlichen Inflationsraten der einzelnen Komponenten sowie des berechneten Alternativindexes.

Der Alternativindex ist seit 1999 im Durchschnitt pro Jahr um fast 1,1 Prozentpunkte schneller gestiegen als der HVPI. Diese Tendenz hat sich in den letzten 10 Jahren mit dem Aufkommen der unkonventionellen Geldpolitik verschärft. Seit 2010 liegt die offiziell gemessene Preisinflation etwa 2,3 Prozentpunkte unter dem berechneten Alternativmaß. Was bedeutet das für einen durchschnittlichen Haushalt, der im Wesentlichen von Arbeitseinkommen lebt?

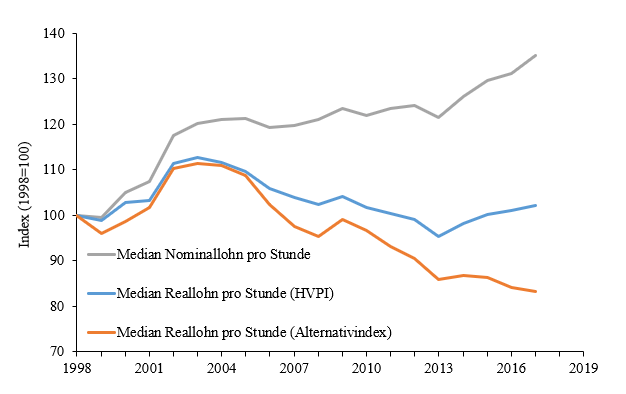

Der Median der nominalen Bruttolöhne pro Stunde ist nach Daten des Soziooekonomischen Panels des DIW Berlin zwischen 1999 und 2017 um 1,59% pro Jahr gestiegen. Setzt man den HVPI zur Berechnung der Reallöhne an, so lässt sich ein reales Lohnwachstum von immerhin, aber doch ernüchternden, 0,12% pro Jahr verzeichnen.

Verwendet man allerdings das alternative Inflationsmaß, so sind die Reallöhne zwischen 1999 und 2017 um 0,97% pro Jahr gesunken. Zwischen 2010 und 2017 lag die durchschnittliche jährliche Wachstumsrate der Reallöhne sogar bei -2,17%. Das bedeutet, dass der Medianlohn pro Stunde im Jahr 2017 noch etwa 83% der realen Kaufkraft des Medianlohns von 1998 hatte. Die Menschen können sich im Durchschnitt von ihrem Arbeitslohn weniger kaufen, wenn man mehr als nur die Güter des täglichen Konsums berücksichtigt.

Dieses Ergebnis ist auf überproportionale Vermögenspreisinflation und steigende Steuereinnahmen zurückzuführen, die verschiedene Haushalte natürlich unterschiedlich stark trifft. Haushalte, die fast ausschließlich von Arbeitseinkommen leben und kein reales Vermögen besitzen, sich aber eines für die Zukunft aufbauen wollen, leiden unter dieser Entwicklung. Insbesondere jungen Familien, die nicht auf die materielle Unterstützung der Eltern- und Großelterngeneration zählen können, wird es erschwert, sich eine komfortable wirtschaftliche Existenz zu erarbeiten. Die Existenzängste des deutschen Durchschnittshaushalts, von denen man immer häufiger hört, sind mit Blick auf die Vermögenspreisinflation nicht verwunderlich. Über die allgemeine Preisinflation wird das reale Arbeitseinkommen der Bürger über die direkte Besteuerung hinaus entwertet. Die Haushalte, die ihr Einkommen nicht durch Kapitalerträge erhöhen können, spüren das zuallererst.[2]

*****

[1] Zur gespürten Preisinflation in der Eurozone, siehe Israel (2020): Die Erklärungslücke bei der Inflationsmessung. LI Paper.

[2] Siehe Israel und Schnabl (2020): Alternative Measures of Price Inflation and the Perception of Real Income in Germany. CESifo Working Paper 8583.

Dr. Karl-Friedrich Israel ist Assistenzprofessor an der Katholischen Universität des Westens in Angers, Frankreich. Er hat Volkswirtschaftslehre, Angewandte Mathematik und Statistik an der Humboldt-Universität zu Berlin, der ENSAE ParisTech und der Universität Oxford studiert. Er wurde 2017 an der Universität Angers bei Professor Dr. Jörg Guido Hülsmann promoviert und unterrichtete dort an der Fakultät für Recht und Volkswirtschaftslehre von 2016 bis 2018 als Dozent. Von 2018 bis 2020 war er wissenschaftlicher Mitarbeiter am Institut für Wirtschaftspolitik an der Universität Leipzig.

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto: Adobe Stock