Die Fed im Blindflug

17. Oktober 2018 – von Thorsten Polleit

Thorsten Polleit

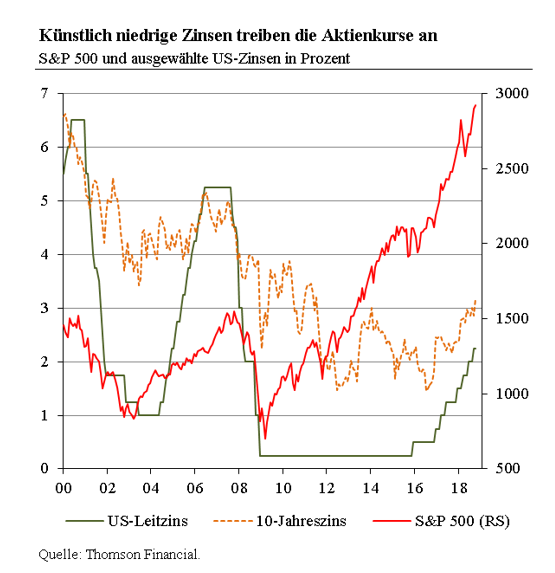

Die amerikanischen Zinsen steigen kontinuierlich, vor allem weil erwartet wird, dass die US Federal Reserve (Fed) ihren Leitzins in den nächsten Quartalen weiter erhöhen wird. Die Federal Funds Rate befindet sich derzeit in einer Bandbreite von 2,00 bis 2,25 Prozent, und die Rendite der 10-jährigen US Staatsanleihen ist kürzlich auf deutlich über 3 Prozent angestiegen. Weiter steigende Zinsen dürften weitreichende Konsequenzen für die Wirtschaft haben, vor allem auch für die Kapitalmärkte.

Das wird deutlich, wenn man sich vor Augen führt, was ein Absenken der Marktzinsen durch die Zentralbanken – wie es in der letzten Dekade passiert ist – anrichtet: Die Geldbehörden unter der Führung der Fed haben die Marktzinsen auf extrem niedrige Niveaus gezwungen und sie dort eine sehr lange Zeit festgehalten. Was geschieht genau in einem Umfeld derart künstlich niedrig gedrückter Zinsen?

Effekte der Zinsmanipulation

- Der künstlich gedrückte Zins löst einen nicht nachhaltigen „Boom“ aus. Firmen erweitern ihre Produktionsmöglichkeiten, stellen neues Personal an, zahlen höhere Löhne und die Wirtschaft expandiert. Doch der Boom entmutigt das Sparen und befeuert den Konsum und die Investitionen. Dadurch beginnt die Volkswirtschaft sprichwörtlich über ihre Verhältnisse zu leben.

- Die künstliche Verringerung des Zinses verleitet die Firmen dazu, vor allem langfristige Investitionen zu tätigen. Die volkswirtschaftliche Produktions- und Beschäftigungsstruktur gerät dadurch durcheinander. Knappe Ressourcen werden vermehrt in die Kapitalgüterindustrie gelockt, während die Investitionen in der Konsumgüterindustrie dahinter zurückbleiben.

- Der künstliche Niedrigzins bläht die Aktien- und Häuserpreise auf: Die zukünftig erwarteten Zahlungen werden fortan mit einem geringeren Zins abdiskontiert, was ihren Barwert erhöht und damit zu einem höheren Marktpreis führt. Außergewöhnlich niedrige Zinsen führen zudem zu erhöhten Bewertungen. Zum Beispiel erhöht sich das Kurs-Gewinn-Verhältnis von Aktien und Häusern.

- Der verringerte Zins führt zu einem Anstieg der Preise für Produktionsmittel (Energie, Zwischenprodukte, Arbeit etc.). Firmen kaufen diese Produktionsfaktoren nämlich zu einem Preis ein, der dem Mehrwert (Grenznutzen) dieser Produktionsfaktoren entspricht, wenn diese mit dem derzeitigen Marktzins abdiskontiert werden.

- Der Risikoappetit der Investoren steigt, wenn der Zins fällt. Kredithungrige Konsumenten, Firmen und öffentliche Körperschaften können fällige Schulden zu günstigeren Konditionen refinanzieren, und niedrige Kreditkosten ermutigen auch dazu, sich noch höher zu verschulden. Der Verschuldungsspielraum steigt, wenn der niedrige Zins die Marktwerte der Kreditsicherheiten in die Höhe treibt.

Der natürliche Zins

Vor diesem Hintergrund, könnte man zum Schluss gelangen, ein Zinsanstieg werde unausweichlich für Probleme sorgen: Verlangsamung der Konjunktur, Einbruch der Produktions- und Beschäftigungsstruktur, Deflation der Vermögenswertpreise, wachsender Druck auf die Kreditnehmer. Doch die Sache ist nicht ganz so einfach. Es kommt in entscheidendem Maße auf den sogenannten „natürlichen Zins“ an.

Der natürliche Zins ist ein Bestandteil des Marktzinses, und er ist definiert als der Zins, der die Ersparnisse und Investitionen in Übereinstimmung bringt. Wenn die Zentralbank den Marktzins unter den natürlichen Zins absenkt, treibt sie die Wirtschaft in einen Boom, und wenn sie den Marktzins über den natürlichen Zins hinaus anhebt, verursacht sie einen Bust.

Wenn man sich ein Bild über die Auswirkungen der Fed-Zinsanhebungen der Fed auf die Konjunktur und Kapitalmärkte machen möchte, muss man also wissen, wo denn der natürliche Zins liegt. Befindet sich der natürliche Zins auf einem vergleichsweise hohen Niveau, würden Zinsanhebungen weniger Probleme für die Wirtschaft und Kapitalmärkte bedeuten im Vergleich zu einer Situation, in der der natürliche Zins auf einem niedrigen Niveau verharrt.

Ein Prozess von Versuch und Irrtum

Nun wissen aber weder die Zentralbankräte noch die Marktakteure, wo der natürliche Zins denn liegt. Der Kapitalmarkt kann ihnen diese Information nicht bereitstellen: Die Zentralbank erhöht ja quasi fortlaufend die Kredit- und Geldmenge und verzerrt dadurch laufend die Marktzinsen. Und solange das der Fall ist, kann sich der Marktzins nicht auf den natürlichen Zins hinbewegen.

Es gibt zudem auch keine unabänderliche Beziehung zwischen zum Beispiel dem Wirtschaftswachstum und dem Zinsniveau. Ein hoher natürlicher Zins ist unter Umständen vereinbar mit hoher Ersparnis und Investitionstätigkeit oder auch mit geringer Ersparnis und Investitionstätigkeit. Kurzum: Es ist angemessen zu sagen, die Zentralbank befindet sich bei ihrer Zinssetzung in einer Art „Blindflug“.

Ihre Zinspolitik gleicht einem Prozess von Versuch und Irrtum. Bereits Ende 2015 hat sich die Fed, wenn auch vorsichtig und langsam, auf einen Pfad der Zinserhöhungen begeben. Zumindest bis heute hat die US-Wirtschaft kontinuierlich zugelegt, da Produktion und Beschäftigung erhöht wurden. Das lässt darauf schließen, dass die Fed den Marktzins unter dem natürlichen Zins belassen hat.

Der Boom, der bereits seit längerem anhält, ist so noch nicht zu seinem Ende gekommen. Dies ist jedoch kein Grund zur Beruhigung. Der Boom führt zu Fehlinvestitionen und Überkonsum. Und die Zinssteigerungen der Fed haben die Wahrscheinlichkeit erhöht, dass der Boom schlussendlich abbricht und in einen Bust umschlägt.

„Cluster of Errors“

Die Erfahrung lehrt, dass sich das Wirtschaftswachstum lange Zeit ungestört fortsetzen kann, während sich die Fehlinvestitionen auftürmen. Plötzlich jedoch, wie aus dem Nichts, gerät dann die Wirtschaft ins Schlingern: Probleme zeigen sich nicht nur in einer Branche, sondern in nahezu allen Wirtschaftszweigen; ein „Fehlerknäuel“ („Cluster of Errors“) kommt zum Vorschein. Dies ist ein Hauptmerkmal eines realen Konjunkturzyklus.

Die monetäre Konjunkturtheorie der Österreichischen Schule der Nationalökonomie erklärt nicht nur das Phänomen des „Fehlerknäuels“. Sie lässt uns auch die ökonomischen und ethischen Probleme verstehen, die das heutige ungedeckte Papiergeldsystem mit sich bringt. In diesem System haben Zentralbanken das Geldproduktionsmonopol und schaffen per Kredit Geld aus dem Nichts.

Die Zentralbanken sorgen für schleichend-chronische Inflation, die nur einigen wenigen nutzt und vielen schadet. Sie verursachen Boom-und-Bust und sorgen für ein fortgesetztes Anwachsen der Schuldenlasten. Das künstliche Absenken des Marktzinses unter sein natürliches Niveau wird notwendig, um den Boom in Gang zu halten, um zu verhindern, dass das Schuldenkartenhaus in sich zusammenfällt.

Die monetäre Konjunkturtheorie der Österreichischen Schule der Nationalökonomie überbringt folglich eine ernüchternde Nachricht: Es gibt wenig Grund zu der Annahme, dass die Fed mit ihrem Blindflug Erfolg haben wird, dass sie den Boom unendlich lange in Gang halten kann. Aktien- und Häuserpreise mögen zwar für eine Weile weiter steigen; wie lange noch lässt sich nicht sagen.

Zieht die Fed den Zins zu stark an, oder gibt der natürliche Zins nach, wird es nicht lange dauern, und der Boom wird zum Bust. Es ist schon verrückt, dass eine kleine Gruppe von Personen – die 13 Mitglieder im Rat der Fed – die wirtschaftlichen und finanziellen Geschicke der Welt in ihren Händen hält. Personen, die irren können, politisch beeinflusst sind, die für die Folgen ihrer geldpolitischen Entscheidungen nicht persönlich haften müssen. Wie grotesk, wie unaufgeklärt und unzivilisiert doch das heutige Fiat-Geldsystem ist!

Thorsten Polleit, 50, ist seit April 2012 Chefvolkswirt der Degussa. Er ist Honorarprofessor für Volkswirtschaftslehre an der Universität Bayreuth, Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama, Mitglied im Forschungsnetzwerk „Research On money In The Economy“ (ROME) und Präsident des Ludwig von Mises Institut Deutschland. Er ist Gründungspartner und volkswirtschaftlicher Berater eines Alternative Investment Funds (AIF). Die private Website von Thorsten Polleit ist: www.thorsten-polleit.com. Hier Thorsten Polleit auf Twitter folgen.

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto: © lassedesignen – Fotolia.com