Die falschen Versprechungen der Notenbanken

12. September 2018 – von Antony P. Mueller

Antony P. Mueller

Zwischen den geldpolitischen Maßnahmen einer Zentralbank und ihren Wirkungen auf die Realwirtschaft gibt es viele schwache Glieder. Die sogenannte „Umlaufgeschwindigkeit“ ist eine dieser Stellen im Transmissionsmechanismus. Eine Notenbank kann unmittelbar nur den Umfang des sogenannten Zentralbankgeldes bestimmen. Schon die verschiedenen anderen Geldmengen, die sich dann durch die Kreditgeschäfte in der Wirtschaft bilden, kann die Notenbank nur indirekt steuern. Die Umlaufgeschwindigkeit des Geldes bezieht sich auf die Häufigkeit der Geldtransaktionen in einer Volkswirtschaft. Eine begrenzte Geldmenge kann im Zeitablauf für so viele Transaktionen benutzt werden, wie das Geld bei den Kaufakten von Hand zu Hand wandert.

Die Notenbank kann über kreditpolitische Regelungen die Geldmenge beeinflussen, aber nicht wie oft jede Geldeinheit davon im Geschäftsverkehr benutzt wird. Es gibt verschiedene Abgrenzungen der Geldmenge und entsprechend hängt die statistische Größe des Geldbestands von der Definition des Aggregats ab. Zur Bestimmung der Umlaufgeschwindigkeit verwenden die Währungsbehörden verschiedene Aggregate wie die Geldbasis oder den Geldbestand M1 (Bargeld und Einlagen) oder die weiteren Aggregate M2 oder M3 als Referenz. Im ersten Fall beantwortet die Definition der Umlaufgeschwindigkeit die Frage, um welchen Faktor sich die Höhe des Basisgeldes in nominales Bruttoinlandsprodukt verwandelt. Wenn M1 als Bezugsgröße verwendet wird, zeigt die Umlaufsgeschwindigkeit an, wie oft die aus Bargeld und Einlagen bestehende Geldmenge benutzt wird, um das nominale Volkseinkommen zu umfassen.

Welches auch immer das verwendete Aggregat sein mag, die Umlaufgeschwindigkeit des Geldes kann die Auswirkungen einer Veränderung der Geldmenge verstärken oder schwächen. Eine fallende Umlaufgeschwindigkeit kann einen Anstieg des Geldbestandes in eine Kontraktion oder eine steigende Umlaufgeschwindigkeit kann eine Schrumpfung des Geldbestands in eine Expansion verwandeln.

Generell führen Inflationserwartungen zu einer steigenden Umlaufgeschwindigkeit, während deflationäre Erwartungen eine niedrigere Umlaufgeschwindigkeit mit sich bringen. Die Häufigkeit der monetären Transaktionen hängt von den Entscheidungen der einzelnen Geldnutzer in der Wirtschaft ab. Wenn sich Wirtschaftssubjekte dazu entschließen, schneller ihr Geld zu verwenden, steigt die Geschwindigkeit, und dies würde den Effekt der Expansion des Geldbestands beschleunigen. Wenn die Öffentlichkeit dagegen langsamer Geld verwendet, sinkt die Geschwindigkeit. Solche Aktionen würden die Wirkung der Geldmengenausweitung ausgleichen oder im Falle einer Reduzierung des Geldbestandes die Kontraktion beschleunigen.

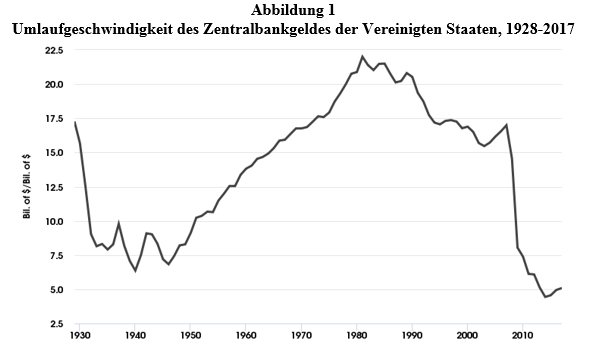

Die Geschwindigkeit der Geldzirkulation unterliegt starken Schwankungen. Da das Verhältnis nicht stabil ist, sind die Auswirkungen von Änderungen der Geldmenge auf die Wirtschaft nicht sicher. Es gibt kein Instrument, um die Umlaufgeschwindigkeit zu steuern oder genau vorherzusagen. Die Trends können lang oder kurz sein, und wenn sie lang sind und stabil zu sein scheinen, können sie sich abrupt ändern. Eine verlässliche Schätzung des zukünftigen Trends ist nicht möglich, selbst wenn viele Datenpunkte verfügbar sind. Das Problem lässt sich am besten am Beispiel des US-Dollars zeigen, da im Unterschied zu Deutschland oder der Eurozone für die Vereinigten Staaten lange Zeitreihen eines einheitlichen Wirtschaftsraums vorliegen (Abbildung 1).

(US-Bruttoinlandsprodukt / St. Louis angepasste Geldbasis) Source: Bureau of Economic Analysis. St. Louis Federal Reserve System. FRED

Wie die Grafik (Abbildung 1) zeigt, brach die Geldgeschwindigkeit während der Großen Depression der 1930er Jahre zusammen. Die lange Periode des Anstiegs der Geschwindigkeit dauerte von den späten 1940er Jahren bis 1980 an, bevor der Trend kippte und wieder nach unten ging. Ein noch steilerer Rückgang der Umlaufgeschwindigkeit trat seit dem Ausbruch der Finanzkrise im Jahr 2008 ein.

Die Zentralbank eines Landes hat die Mittel zur Kontrolle der Geldbasis, aber sie kann nicht bestimmen, wie und in welchem Ausmaß das Geld der Zentralbank in die Wirtschaft fließt und ob die Kontraktions- oder Expansionsabsichten der Zentralbank von den einzelnen Wirtschaftsakteuren gestärkt oder abgeschwächt werden. Die trügerische Beziehung zwischen der Geldmenge und dem nominalen Bruttoinlandsprodukt in den Jahrzehnten vor 1980 veranlasste die Fed dazu, eine restriktivere Geldpolitik einzuführen als dies beabsichtigt war.

Der Abschwung in den 1980er Jahren erfolgte, nachdem die amerikanische Notenbank ihre neue Geldpolitik eingeführt hatte. Es stellte sich heraus, dass die getroffenen Maßnahmen restriktiver waren als beabsichtigt. Die geldpolitischen Entscheidungsträger gingen davon aus, dass der bestehende, schon jahrzehntelang anhaltende Trend bestehen bliebe. Die US-Zinsen stiegen und die amerikanische Wirtschaft geriet in eine Rezession, die viele der verschuldeten Entwicklungsländer in die Insolvenz trieb.

Ein anderes Beispiel für einen solchen politischen Misserfolg ist das Konzept der sogenannten “quantitativen Lockerung”. Die Kontraktion der Umlaufgeschwindigkeit des Geldes erklärt, warum der massive Anstieg der Geldbasis durch die amerikanische Zentralbank nicht zu einer Preisinflation geführt hat. Seit der Krise von 2008 hat die FED die monetäre Basis von 872,3 Mrd. im August 2008 auf 4,1 Billionen US-Dollar im August 2014 angehoben und danach bis Ende August 2018 auf 3.6 Billionen US-Dollar abgeschwächt. Dennoch ist das Preisniveau nicht wie erwartet gestiegen. Es kam auch nicht zu der gewünschten starken Erholung der Wirtschaft. Die Ausweitung des Geldbestands wurde durch einen drastischen Rückgang des Geschwindigkeitsverhältnisses von siebzehn auf vier vereitelt (Abbildung 1).

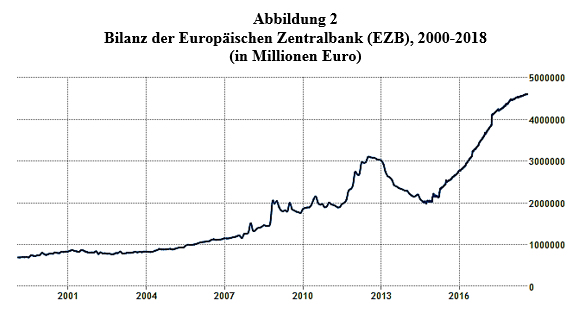

Ähnliches geschah mit der Geldpolitik der Europäischen Zentralbank. Auch die Notenbank der Eurozone schuf Zentralbankgeldmengen in exorbitantem Ausmaß, ohne dass es zur Preisinflation kam. In Unterschied zu den USA dauert die Expansion im Euroraum sogar noch an (Abbildung 2).

Quelle: Europäische Zentralbank. tradingeconomics.com

Auch für den Euro war der Grund für dieses anscheinende Paradox, dass die Ausweitung der Zentralbankgeldmenge keine Preisinflation hervorrief, der Umstand, dass die Umlaufgeschwindigkeit abfiel, obwohl sich die Geldmenge (M1) in den letzten zehn Jahren mehr als verdoppelte.

Insofern die Zentralbanken in den vergangenen zehn Jahren keinen soliden Aufschwung erzielen konnten, werden sie in Zukunft Schwierigkeiten haben, die Inflation einzudämmen. Wenn die Umlaufgeschwindigkeit schneller steigen sollte, als die Zentralbank in der Lage und willens ist, die Zinsen zu erhöhen und die Basisgeldmenge zu reduzieren, würde die Preisinflation außer Kontrolle geraten.

In den kommenden Jahren stehen wir möglicherweise vor dem Dilemma, dass die Zentralbank ihre Politik der quantitativen Lockerung zwar umkehren will, aber dies wegen der Instabilität der Finanzmärkte nicht durchsetzen kann. Jüngste Daten deuten darauf hin, dass ein solcher Trend in Sicht ist.

Obwohl es das schwächste Glied in der Kette ist, ist die Geschwindigkeit der Geldzirkulation nicht das einzige schwache Glied in der Kette des monetären Transmissionsmechanismus. Die Probleme der Geldpolitik beginnen damit, eine angemessene Definition von Geld zu finden. Die Auswirkungen der Zentralbankguthaben auf die Politik der Geschäftsbanken sind instabil. Theoretisch ist die Verbindung zwischen dem Geldbestand von M1 multipliziert mit seiner Geschwindigkeit und dem nominalen Bruttoinlandsprodukt eine Definitionsidentität. Das eigentliche Problem bleibt jedoch bestehen, weil niemand genau weiß, wie stark die monetären Impulse die Realwirtschaft beleben oder hauptsächlich nur die nominalen Werte über das Preisniveau beeinflussen. Das Versprechen der Zentralbanker, als „oberste Währungsbehörde“ für „stabiles Geld“ zu sorgen, ist eine große Illusion.

Noch absurder ist der Anspruch der Zentralbanker, die Wirtschaft auf dem Pfad eines inflationsarmen Wirtschaftswachstums halten zu können. Eher ist das Gegenteil wahr. Die Zentralbanken sind zur systemischen Quelle des moralischen Risikos im Finanzsystem geworden. Auf diese Weise schafft das Zentralbankwesen selbst die Instabilität, die es zu verhindern und zu heilen verspricht.

Die Tragik dieser Situation besteht darin, dass die Öffentlichkeit in Krisensituationen zu der Überzeugung gelangt, dass die freie Marktwirtschaft die Ursache der Krisen sei, während in Wahrheit der Interventionismus der Regierung und der Zentralbanken das Chaos hervorrief.

*****

Antony P. Mueller hat jüngst bei Amazon die Taschenbücher „Kapitalismus ohne Wenn und Aber“ und „Feinde des Wohlstands“ veröffentlicht. Im Juli dieses Jahres ist eine erweiterte Ausgabe seines Traktats „Principles of Anarcho-Capitalism and Demarchy“ erschienen.

Dr. Antony P. Mueller (antonymueller@gmail.com) ist habilitierter Wirtschaftswissenschaftler der Universität Erlangen-Nürnberg und derzeit Professor der Volkswirtschaftslehre, insbesondere Makroökonomie, an der brasilianischen Bundesuniversität UFS (www.ufs.br), wo er am Zentrum für angewandte Wirtschaftsforschung und an deren Konjunkturbericht mitarbeitet und im Doktoratsprogramm für Wirtschaftssoziologie mitwirkt. Er ist Mitglied des Ludwig von Mises Institut USA, des Mises Institut Brasilien und Senior Fellow des American Institute of Economic Research (AIER). Außerdem leitet er das Webportal Continental Economics (www.continentaleconomics.com).

*****

Hinweis: Die Inhalte der Beiträge geben nicht notwendigerweise die Meinung des Ludwig von Mises Institut Deutschland wieder.

Foto: © asrawolf – Fotolia.com