Die Logik des staatlichen Papiergeldes führt in die Inflation

7.11.2012 – “To hasty observation the authoritarian state and Social Democracy appear as irreconcilable opposites between which there is no mediation.”

Ludwig von Mises (1983 [1919]), Nation, State and Economy, p. 211.

von Thorsten Polleit.

I.

Mit dem Ankauf von Staatsanleihen, wenn nötig auch in unbegrenzter Menge, will der Rat der Europäischen Zentralbank (EZB) die Kreditkosten strauchelnder Staaten – und damit auch die Kreditkosten aller anderen Schuldner wie vor allem die der Geschäftsbanken – herabdrücken. Schließlich droht vielen von ihnen der Bankrott, wenn die Marktzinsen nicht künstlich auf tiefe Niveaus gesenkt und dort gehalten werden.

Gegen diese „Rettungspolitik“ regt sich in der Öffentlichkeit kaum Widerstand. Das liegt vermutlich vor allem daran, dass die schädlichen Nebenwirkungen der Zinsmanipulationspolitik weitgehend übersehen oder aber als ökonomisch vertretbar angesehen werden. Um die Schäden, die aus der Zinsmanipulation erwachsen, zu erkennen, muss man sich die volkswirtschaftliche Bedeutung des Zinses vor Augen führen.

In der heutigen „Mainstream Volkswirtschaftslehre“ wird der Zins im Grunde als politisch zu kontrollierendes „Steuerungsinstrument“ gesehen, das je nach wirtschaftspolitischem Bedarfs- und Notfall beliebig zu verändern ist. Grundsätzlich wird dabei ein niedriger Zins als förderlich für die Wirtschaft gesehen, ein hoher Zins hingegen als hinderlich.

Folglich soll die Zentralbank, so die Meinung, den Zins so tief wie möglich setzen, um Produktion und Beschäftigung zu „fördern“. Vor allem in einer Rezession empfehlen viele Ökonomen, die Zentralbank solle die Zinsen (noch weiter) absenken, um auf diese Weise die Wirtschaft aus dem Tal zu führen.

II.

Der Zins ist aber keine lästige Kostenhürde, die ein Hindernis auf dem Weg zur Prosperität darstellt, und der von der Zentralbank auf ein möglichst tiefes Niveau geschleust werden muss, damit die Volkswirtschaft prosperieren kann. Diese Sichtweise ist vielmehr ökonomisch falsch, sie atmet den Ungeist einer längst wiederlegten, aber immer noch weit verbreiteten ideologischen „Zinsfeindschaft“.

Der Zins ist eine nicht wegzudenkende Kategorie des menschlichen Handelns, er ist „denknotwendig“ und Ausdruck einer ökonomischen Gesetzmäßigkeit: dass nämlich die Befriedigung gegenwärtiger Bedürfnisse höher (wert)geschätzt wird als die Befriedigung künftiger Bedürfnisse. Der Zins ist, ökonomisch gesprochen, Ausdruck der „Zeitpräferenz“, die im menschlichen Handeln angelegt ist.

Technisch gesprochen ist der Zins das (Markt-)Ergebnis aus dem Zusammentreffen des Sparmittelangebots (also dem Teil der laufenden Einkommen, der nicht konsumiert wird) und der Nachfrage nach Sparmitteln für Investitionszwecke – das ist der „natürliche Zins“. Dieser Zins ist der unverzichtbare Kompass für alle Marktakteure. Er macht eine zukunftsgewandte kapitalintensive Produktionsweise (der Ökonom Eugen von Böhm-Bawerk (1850 – 1914) sprach von „Umwegproduktion“) überhaupt erst möglich.

Der Zins ermöglicht den Aufbau des volkswirtschaftlichen Kapitalstocks. Ein anwachsender Kapitalstock lässt die Produktivität und damit Realeinkommen und Wohlstand im Zeitablauf steigen. Der Zins zeigt an, wie viele Ressourcen für neue Investitionen tatsächlich verfügbar sind – und welche Investitionsobjekte sich „nicht rechnen“, weil aufgrund der allgegenwärtigen Knappheit von Mitteln nicht alle Investitionsprojekte umgesetzt werden können.

Vor diesem Hintergrund wird offensichtlich, dass ein Heruntermanipulieren des Marktzinses durch die Geldpolitik (und zwar unter sein „natürliches Niveau“) unweigerlich volkswirtschaftliche Fehllenkungen von Kapital heraufbeschwören muss, und derartige Fehllenkungen werden die Folge von Anleihekäufen sein, die der EZB-Rat nun anpeilt.

III.

Erstens: Wenn der EZB-Rat Anleihen strauchelnder Staaten kauft, senkt er dadurch deren Zinskosten künstlich ab (und zwar unter das Niveau, das vorherrschen würde, wenn der EZB-Rat keine Anleihen kaufen würde). Das entlastet zwar die Staatsschuldner, jedoch reduziert es gleichzeitig auch den Anreiz für Regierende und Regierte, den Staatshaushalt zu gesunden. Vielmehr steigen die Anreize zur Verschuldung.

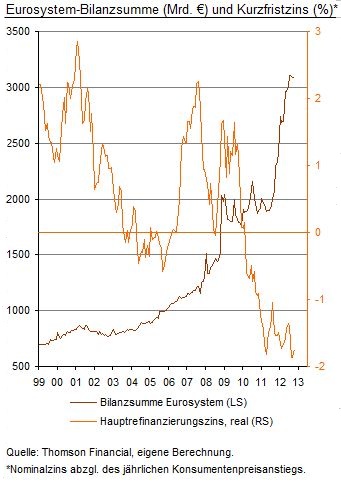

Zweitens, beginnt der EZB-Rat, die Zinsen auf künstlich tiefe Niveaus zu drücken, werden (weitere) politische Begehrlichkeiten ausgelöst. Die Geldpolitiker kommen unter Druck, die nominalen Zinsen nicht nur so tief wie möglich zu senken, sondern sie werden auch gedrängt, für negative Realzinsen zu sorgen: also den Nominalzins unter die Geldentwertungsrate zu senken. Auf diese Weise können sich nämlich die (politisch einflussreichen) Schuldner (wie vor allem Regierungen und Banken) auf Kosten der Investoren und Sparer besserstellen.

Drittens, ein negativer Realzins senkt den Anreiz zum Sparen. Ressourcen werden so verstärkt in Konsumausgaben gelenkt, und der notwendige Auf- und Ausbau des volkswirtschaftlichen Kapitalstocks unterbleibt. Die Volkswirtschaft beginnt Kapitalkonsumption zu betreiben: Das Gegenwartseinkommen wird künstlich hoch gehalten, und das auf Kosten künftiger Einkommen.

Viertens: Ein Heruntermanipulieren des Zinses löst den wirtschaftlich und politisch schädlichen „Boom-and-Bust“-Zyklus aus. Der künstlich gesenkte Zins verzerrt zum Beispiel die Marktpreise von Aktien, Anleihen und Derivaten. Die verfälschten Preise verleiten zu Fehlentscheidungen und –investitionen, und das nicht nur im Finanzmarktsektor, sondern auch und vor allem im Unternehmenssektor, dort also, wo die volkswirtschaftliche Produktions- und Beschäftigungsstruktur gestaltet wird.

Ein künstlich gesenkter Marktzins setzt nämlich Investitionen in Gang und schafft neue Arbeitsplätze, die nur aufgrund des künstlich gesenkten Zinses rentabel erscheinen – und die auch nur dann rentabel bleiben, wenn der Zins künstlich tief bleibt oder noch weiter von der Zentralbank abgesenkt wird.

Der künstliche Boom muss, soll er nicht kollabieren, mit immer tieferen Zinsen und immer mehr Kredit und Geld in Gang gehalten werden. Fehlentwicklungen kumulieren sich so im Zeitablauf immer weiter auf. Und folglich wird auch die künftige Krise – die Korrektur der aufgelaufenen Fehlentwicklungen – umso größer ausfallen, je länger der künstliche Aufschwung, finanziert mit künstlich gesenkten Zinsen, in Gang gehalten wurde.

Ein Beispiel für diese Problematik ist die Entwicklung des bereits ohnehin völlig überdimensionierten Bankensektors im Euroraum. Seine Bilanzsumme beläuft sich derzeit auf 34.427 Mrd. Euro – das sind etwa 360 Prozent des Volkseinkommens im Euroraum. Anfang 2007 waren es noch etwa 300 Prozent. Im Zuge der Krise ist der Bankenapparat also nicht etwa geschrumpft, sondern vielmehr noch weiter angeschwollen. Der Grund: Die Niedrigzinspolitik der EZB hält marode Banken künstlich über Wasser, verhindert ihren Marktaustritt und erlaubt ihnen zudem, ihr Geschäftsvolumen noch weiter auszuweiten. Die Kosten zur Bereinigung der Fehlentwicklungen sind bereits heute deutlich größer als noch zu Beginn der Krise.

IV.

Mit Blick auf das Anleiheaufkaufprogramm des EZB-Rates wird die damit verbundene Inflationsproblematik nur zu häufig übersehen oder aber kleingeredet. Denn um die Zinsen für ausgewählte Staatsschuldner niedrig zu halten, wird der EZB-Rat seinen Worten Taten folgen lassen müssen. Und das heißt, er wird Anleihen aufkaufen und die Käufe mit neu geschaffenem (Basis)Geld bezahlen. Der Hinweis des EZB-Rates, das neu geschaffene Geld „neutralisieren“ zu wollen, überzeugt nicht.

Denn wenn Nichtbanken (wie zum Beispiel Versicherungen, Pensionskassen und private Sparer) beginnen, ihre Anleihen auf den Markt werfen, muss der EZB-Rat, will er die Zinsen tief halten, den Kaufpreis direkt auf die Konten der Verkäufer überweisen – und das erhöht den umlaufenden Zahlungsmittelbestand (in Form von M1 und damit auch M3).

Und so wird es wohl kommen: Die Euroraum-Banken halten „lediglich“ Staatsanleihen und Staatskredite in Höhe von gut 2.700 Milliarden Euro in ihren Bilanzen. Der Großteil der ausstehenden Staatsschulden in Höhe von knapp 6.000 Milliarden Euro dürfte vor allem bei Nichtbanken im In- und Ausland liegen. Die Inflationierung, die aus dem Aufkaufprogramm folgen kann, ist folglich immens.

Dass Europa nun zusehends auf ein zentralistisch-planwirtschaftliches Modell einschwenkt, und die EZB jetzt in den Dienst der Regierungen gestellt wurde – also die deutsche Blaupause einer politisch unabhängigen Zentralbank Makulatur ist –, mag Bestürzung hervorrufen. Doch überraschen darf das eigentlich nicht.

Diese Entwicklungen folgen der unerbittlichen Logik des ungedeckten Papiergeldes, für dessen Produktion der Staat das Monopol beansprucht: Die Logik, die der Verstaatlichung der Geldproduktion innewohnt (noch dazu eine, die in den Händen einer Vielvölkergemeinschaft liegt), wird absehbar zu einer ungehemmten Ausweitung der Geldmenge führen.

Unter dem Drängen der Regierungsvertreter und den von ihnen begünstigten Gruppen, den Euro um „jeden Preis“ zu erhalten, wird der EZB-Rat die Zahlungs- und Konjunkturprobleme, die er durch die ungedeckte Papiergeldausgabe selbst verursacht hat, mit der Ausgabe von immer neuem Geld zu lösen versuchen.

Das wird wohl so weit getrieben, bis die vermeintliche Problemlösung – das Geldmengenvermehren – selbst zum zentralen Problem wird: die offen zu Tage tretende Geldentwertung, die hohe, oder sehr sogar sehr, sehr hohe Inflation.

————————————————————————————————————————————————————————–

Thorsten Polleit, 44, ist Präsident des Ludwig von Mises Institut Deutschland. Er ist Chefökonom und Mitglied im Verwaltungsrat der der Degussa Goldhandel GmbH, Honorarprofessor an der Frankfurt School of Finance und Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama. Seine Website ist: www.thorsten-polleit.com. Eine ähnliche Version dieses Beitrages wurde am 30. Oktober 2012 auf www.wirtschaftlichefreiheit.de veröffentlicht.