„OMT“ oder: „Die Inflation kommt nicht über uns als ein Fluch oder als ein tragisches Geschick; sie wird immer durch eine leichtfertige oder sogar verbrecherische Politik hervorgerufen.“

7.8.2013 – von Thorsten Polleit.

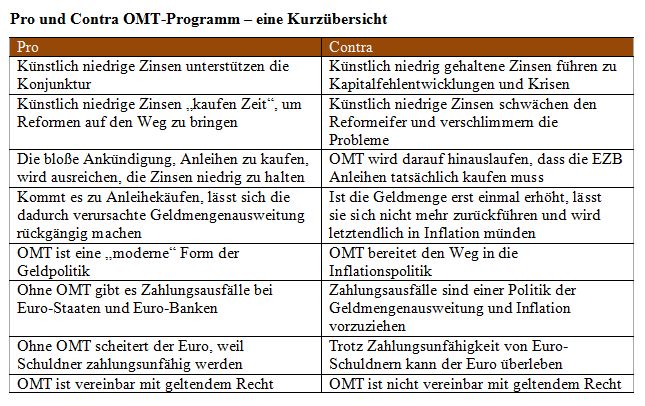

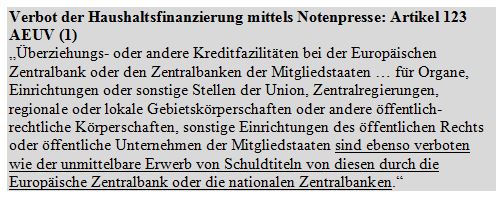

Geht es nach dem Rat der Europäischen Zentralbank (EZB), sollen Anleihen von strauchelnden Euro-Staaten aufgekauft werden, um die Euro-Krise zu überwinden. Dieses Vorhaben wird in der Fachsprache als „OMT“ (englisch für „Outright Monetary Transactions“) bezeichnet. Um was geht es dabei? Mit dem OMT-Programm will die EZB unter bestimmten Bedingungen Staatsanleihen ausgewählter Euroländer in unbegrenzter Höhe über den Sekundärmarkt ankaufen.

Dadurch soll, so die offizielle EZB-Verlautbarung, „ernsthaften Störungen“ an den Euro-Anleihemärkten entgegengewirkt und das „Funktionieren der geldpolitischen Transmission“ sichergestellt werden. Das eigentliche Ziel des OMT-Programms ist jedoch wohl, die Renditen von Staatsanleihen künstlich herabzudrücken und so die Schuldenfinanzierung überdehnter öffentlicher Haushalte und Bankbilanzen weiterhin zu ermöglichen. Das künstliche Absenken der Zinsen entlastet zwar die Schuldner, es schafft jedoch neue Probleme:

- Künstlich niedrig gehaltene Zinsen befördern die Schuldenwirtschaft, insbesondere die der Staaten und der Bankenindustrie;

- sie lösen (inflationäre) Spekulationswellen aus und führen zu „Boom-and-Bust“-Zyklen;

- künstlich abgesenkte Zinsen verhindern, dass unprofitable Investitionen liquidiert werden, und sie befördern zudem noch weitere Kapitalfehllenkungen;

- werden die Zinsen künstlich abgesenkt, so verringert sich der Reformdruck auf Regierungen und Banken, ihre Haushalte beziehungsweise Bilanzen zu verbessern.

Mindestpreispolitik

Eine Reihe von Ökonomen lobt das OMT-Programm als notwendige und angemessene Politik. Sie verbreiten dabei die Einschätzung, dass es ausreichend sein wird, wenn die EZB lediglich ankündigt, Anleihen aufzukaufen, um die Renditen niedrig zu halten. Sie weisen Befürchtungen zurück, dass es durch Anleihekäufe zu einer Ausweitung der Geldmengen kommen wird, die die Inflation in die Höhe treibt.

Ein wichtiger Aspekt wird dabei jedoch ausgeblendet: und zwar dass das OMT-Programm auf eine Mindestpreispolitik für Anleihen hinausläuft. Der Kurs der Anleihen soll aus politischen Erwägungen künstlich hoch gehalten werden.[1] Da die Zentralbank Geldangebotsmonopolist ist, kann sie jeden politisch gewünschten Anleihekurs am Markt punktgenau bestimmen. Und die Käufe kann sie jederzeit in jeder Höhe mit selbst geschaffenem Geld bezahlen.

Ein Beispiel soll das deutlich machen. Ist die EZB bereit, eine Anleihe zu 100 Euro zu kaufen, die zu 90 Euro handelt, wird der Marktpreis fortan nicht mehr unter den (Mindest-)Preis von 100 Euro fallen. Denn kein Investor wird zu einem Preis verkaufen, der niedriger ist als 100 Euro, die er beim Verkauf an die EZB erhält.

Das Anleiheangebot wird jedoch die Anleihenachfrage übersteigen, wenn der Mindestpreis der Anleihen höher ist als ihr markträumender Preis – und genau das wird der Fall sein, wenn die Zinsen künstlich herabgedrückt werden sollen. Der resultierende Angebotsüberschuss muss von der EZB aufgekauft und mit der Ausgabe von neuem Geld bezahlt werden müssen. Das OMT-Programm wird also nicht allein durch die Ankündigung wirken, sondern die EZB wird (früher oder später) tatsächlich kaufen müssen.

Das wiederum kann Investoren dazu bewegen, ihre Anleihebestände zu verkaufen, weil sie fürchten, Inflation werde den realen Wert ihrer Anleihen schmälern. Das ist übrigens ein Szenario, das sehr wahrscheinlich wird, wenn die EZB Anleihen kauft, die bisher von Nichtbanken (wie zum Beispiel Versicherungen, Pensionskassen und Fonds) gehalten werden. In einem solchen Fall steigt nämlich nicht „nur“ die Basisgeldmenge an, sondern auch die nachfragewirksame Geldmenge (d. h. M1 bis M3).

Steigt der Verkaufsdruck am Anleihemarkt weiter, und sollen die Zinsen trotzdem künstlich tief bleiben, muss die EZB immer mehr Anleihen aufkaufen und immer mehr neues Geld in Umlauf geben. Im Extremfall würde die gesamte ausstehende Verschuldung monetisiert – mit der Folge hoher Geldentwertung oder gar Hyperinflation.

Geldmengenausweitung

Kann eine Geldmengenausweitung, die aus Anleihekäufen rührt, rückgängig gemacht bzw. „neutralisiert“ werden? In Fachkreisen ist dazu zu hören, die EZB hätte im Zuge ihres ersten Wertpapieraufkaufprogramms die neu geschaffene Geldmenge „eingefangen“, indem sie Banken zinstragende Termineinlagen angeboten hat. Das jedoch ist eine mehr als fragwürdige Deutung. Denn es handelte sich bei diesen Termineinlagen um täglich jederzeit wieder in Zentralbankgeld umwandelbare Einlagen der Banken bei der EZB. Diese Termineinlagen waren und sind für Banken im Grunde genauso liquide wie normale Zentralbankgeldguthaben. Von einer „Neutralisierung“ der Geldmengenausweitung kann also nicht gesprochen werden.

Kauft die EZB in großem Stil Anleihen, die Geschäftsbanken im Portfolio halten, so könnte man zunächst denken, dass die dadurch entstehende Überschussreserve stillgelegt werden kann, indem die Mindestreserve erhöht wird. Das aber würde zu einem Problem für die Banken führen: Durch den Anleiheverkauf verlieren sie Zinseinnahmen, die ihnen zur Bedienung der Verbindlichkeiten, die sie gegenüber ihren Investoren eingegangen sind, nun fehlen. Dem bankenfreundlichen EZB-Rat dürfte es also schwerfallen, den ohnehin angeschlagenen Geschäftsbanken zusätzliche Kosten durch eine Mindestreserveerhöhung zu bescheren.

Weitaus problematischer wird es jedoch, wenn die EZB den Nichtbanken Wertpapiere abkauft. Denn das erhöht die für Nachfragezwecke einsetzbaren Geldmengen M1 bis M3. Eine solche Geldmengenausweitung lässt sich im Grunde nicht mehr rückgängig machen. Denn um die Geldmenge zu verringern, müsste die EZB die Zinsen drastisch anheben, um die Bankkreditbestände zu verringern. Das aber wäre absehbar ein (geld-)politisch nicht gangbarer Weg: Er würde eine (schwere) Rezession auslösen. Die Geldmengenausweitung ließe sich auch nicht rückgängig machen, wenn die EZB eigene Wertpapiere emittiert, um das neu geschaffene Geld „abzuschöpfen“. Es käme hier allenfalls zu einer vorübergehenden, nicht aber dauerhaften Reduktion der Geldmenge.

Folgeabschätzung

Es sind zudem ernste Zweifel anzumelden, ob denn eine begrenzte und „regelgebundene“ Handhabung des OMT-Programms tatsächlich möglich bzw. politisch überhaupt gewollt ist. So ließ zum Beispiel der ehemalige EZB-Chefvolkswirt Jürgen Stark verlauten: „[D]er Druck wird enorm werden, das Instrument auch in Frankreich einzusetzen. Und zwar ohne, dass sich das Land unter den Rettungsschirm begeben muss.“[2] Mit Blick auf das OMT-Programm könnten in der Tat immer mehr Regierungen geneigt sein, ihre Anleihen von der EZB aufkaufen zu lassen, anstatt politisch unliebsame Reformen im eigenen Land voranzutreiben.

Die wachsenden politischen Begehrlichkeiten würden die EZB absehbar vereinnahmen, die Staatshaushalte durch Anwerfen der elektronischen Notenpresse zu finanzieren. Im Grunde ebnet das OMT-Programm den Weg zurück in die geldpolitischen Verhältnisse der frühen 70er Jahre des vergangenen Jahrhunderts. Die meisten Zentralbanken unterstanden damals dem Finanzminister. Sie wurden genutzt, um Wiederwahlen durch Geldmengenvermehrung zu finanzieren. Die Folgen ließen nicht lange auf sich warten: Die Inflation stieg stark an. Der Geldwertschwund war mit hohen wirtschaftlichen Kosten verbunden. Vor allem trieb sie die Arbeitslosigkeit in die Höhe. Die Inflation sorgte also nicht für weniger Arbeitslosigkeit, wie keynesianisch gesinnte Ökonomen versprochen hatten, sondern für mehr Arbeitslosigkeit.

Das unablässige Ausweiten der Kredit- und Geldmengen zu immer niedrigen Zinsen führt zu Spekulationsblasen, „Boom-and-Bust“-Zyklen, vor allem aber zu einer immer weiter anwachsenden Verschuldung der Volkswirtschaften. Insbesondere Staaten und Banken türmten eine hohe Verschuldung auf. Mittlerweile ist die Verschuldungspyramide ins Wanken gekommen – und nur das Geldmengenausweiten der Zentralbanken bewahrt sie vor dem Einsturz.

Doch in der Fachwelt spricht man nicht etwa von Geldmengenvermehren, sondern verwendet vielmehr vernebelnde Begriffe – wie etwa im Euroraum den Begriff OMT-Programm. Die besondere Gefahr liegt darin, dass die Folgeabschätzung des OMT-Programms unzureichend bleibt. Dem OMT-Programm lässt sich nicht ansehen, dass es zu einer Geldmengenvermehrung führen wird, die letztlich einer Inflationspolitik Tür und Tor öffnet. Weil diese Konsequenz vielfach nicht erkannt oder verschwiegen wird, wird auch der politische Widerstand gegen das Programm geschwächt.

Es besteht daher die Aussicht, dass die EZB letztlich doch einen Freifahrtschein erhält für eine Geldpolitik, die Gutes verspricht, aber schlechte Ergebnisse bringt. Schon Ludwig Erhard wusste darum. Er schrieb: „Die Inflation kommt nicht über uns als ein Fluch oder als ein tragisches Geschick; sie wird immer durch eine leichtfertige oder sogar verbrecherische Politik hervorgerufen.“[3]

[1] Eine Mindestpreispolitik für Anleihen ist gleichbedeutend mit einer Höchstzinspolitik. Zwischen Anleihe und Marktzins besteht eine negative Beziehung. Steigt der Marktzins, so fällt der Kurs der Anleihe; und sinkt der Marktzins, so steigt der Kurs. Wird also ein Mindestpreis für Anleihen verordnet, so ist das gleichbedeutend mit einer Politik, die den Zins nicht über ein bestimmtes Niveau hinaus ansteigen lässt.

[2] „Die Euro-Krise wird sich im Spätherbst zuspitzen“, Handelsblatt Online, 25. Juli 2013 (eingesehen am 30. Juli 2013).

[3] Ludwig Erhard (2009 [1957]), Wohlstand für Alle, S. 298 (kursiv im Original).

—————————————————————————————————————————————————————————-

Thorsten Polleit, 45, ist seit April 2012 Chefvolkswirt der Degussa Goldhandel GmbH. Zuvor war er 12 Jahre als Ökonom im internationalen Investment-Banking in London, Amsterdam und Frankfurt tätig. Seit 2003 ist Thorsten Polleit Honorarprofessor an der Frankfurt School of Finance, Frankfurt, Interessen- und Forschungsschwerpunkt Kapitalmarkttheorie, Geldpolitik und –theorie und insbesondere auf die „Österreichische Schule der Nationalökonomie“. Er ist zudem Adjunct Scholar am Ludwig von Mises Institute, Auburn, US Alabama, und Mitglied im Forschungsnetzwerk „Research On money In The Economy“ (ROME). Seit Oktober 2012 ist Thorsten Polleit Präsident des Ludwig von Mises Institut Deutschland. Er ist Gründungsmitglied und Partner von „Polleit & Riechert Investment Management LLP“. Die private Website von Thorsten Polleit ist: www.thorsten-polleit.com. Hier Thorsten Polleit auf Twitter folgen.